隨著汽車智能化,網聯化的滲透與普及,汽車電子電氣零部件占汽車的比重也逐漸提高。高級駕駛輔助系統,車載多媒體娛樂系統等逐漸成為消費者關注且左右購買決策的功能配置。越發復雜的系統對傳感器、電子控制器(Electronic Control Unit, ECU)的數量有了需求,如自動駕駛的攝像頭,毫米波雷達,多媒體娛樂系統的副駕駛娛樂屏幕,HUD 抬頭顯示系統,控制發動機表現的 ECM 模塊、管理新能源汽車電池的 BMS 模塊以及用于 360?度環視影像融合計算的 AVM 模塊等等。

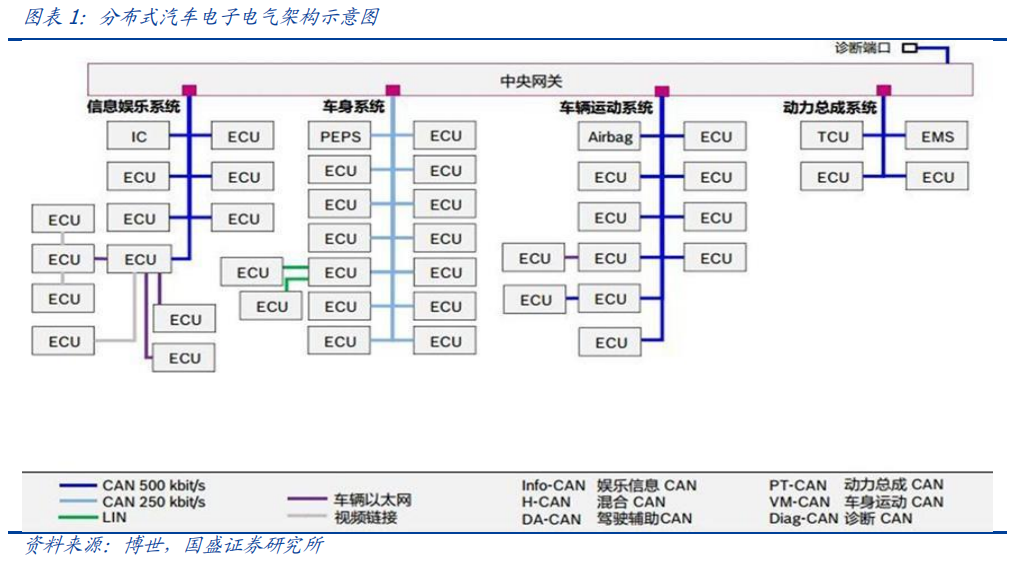

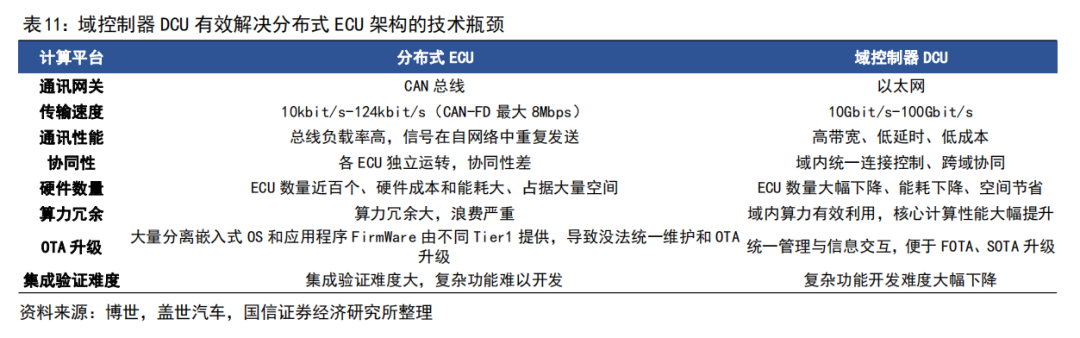

據焉知汽車數據,一輛現代豪華汽車中通常包含了70到100個ECU。傳統的分布式電子電氣架構(Electrical/Electronic Architecture, EEA)由于其:1. 算力分散無法高效利用 ;2. 線束成本重量劣勢;3. 無法支持高帶寬車內通信;4. 后續升級維護困難等多維度原因,已無法滿足發展需求。集中式電子電氣架構應運而生,并且在未來最終會走向中央計算平臺的形式。

1、 算力分散無法高效利用。

分布式架構下汽車搭載數十個控制器,且為保證性能穩定性及安全性,每個控制器芯片硬件算力相對其上運行的程序都有所冗余。這就導致從整車維度,各個控制器的能力“各自為政”,無法高效協同。反之在集中式電子電氣架構下算力在行車時為輔助駕駛服務,在駐車休息時可為車載游戲提供運行算力。

2、 線束成本及重量劣勢。

龐大的 ECU 數量同樣意味著復雜、冗長的總線線束。據電子工程世界網數據,一輛高級汽車的線束使用量約 2km,重量在 20~30kg。在線束中,線纜材料本身重量占到線束總重量的 75%左右。集中式的電子電氣架構以及域控制器的引入,可極大的縮短線束的使用量。

3、 無法支持高帶寬車內通信。

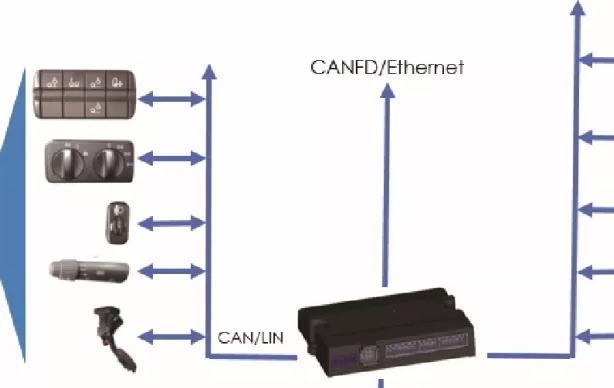

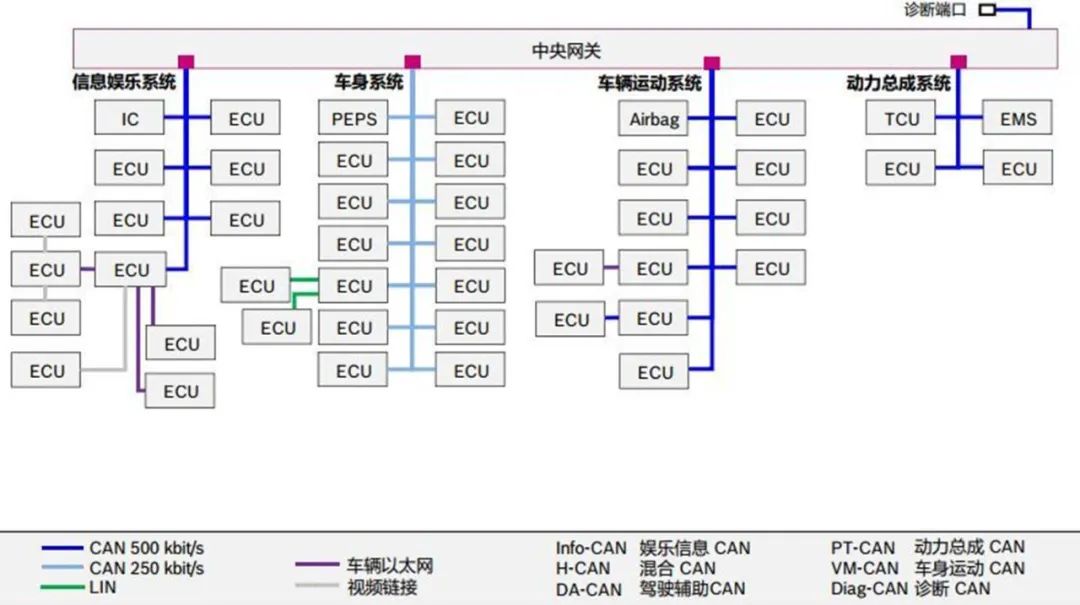

分布式 ECU 時代,計算和控制的核心是 MCU 芯片,傳輸的基礎核心是基于傳統的 CAN、LIN 和 FlexRay 等低速總線。隨著 ECU的不斷增多,導致總線負載增加,基本上達到允許的上限了,這樣容易導致信號丟幀、總線堵塞等技術難題,從而導致安全隱患。但在域控制器時代,高性能、高集成度的異構芯片作為域的主控處理器,域內統一調度控制,域外通過以太網等進行高速通信。目前百兆和千兆的以太網已在多款新車型上得到應用。車載以太網每節點實施成本高于 CAN 、 LIN,與 FlexRay 相當。在未來,數據傳輸速度的制約將使得車載以太網替代傳統總線成為必然。

4、 系統集成及 OTA 維護困難。

各個 ECU 開發主要由各 Tier1 提供主機廠,主機廠由內部團隊進行集成整合。對主機廠集成開發能力,供應商管理能力提出了很高的挑戰。此外,分布式的架構零散的 ECU 布局也難以支持車載軟件在線升級(OTA),從而加大了軟件后期維護迭代的難度。目前,OTA 已經從部分新勢力車企的獨門絕技,逐漸大眾化,各個車企的更新迭代頻率也在快速提升。據國家市場監督管理總局披露的數據,2021 年各大車企報告 OTA 升級 351 次,較 2020 年同期上升了 55%,而涉及到的車輛達到 3424 萬輛之巨,更是較 2020 年同期暴增了307%。

傳統汽車的電子電氣架構一般采用分布式,其控制中樞由電子控制單元ECU通過CAN總線和LIN總線連接,在傳感器、電源及通信芯片、執行器等零部件的配合下,實現對汽車狀態與功能的操控。每個控制系統采用單獨的 ECU,不同的電控系統功能保持獨立性,每增加一個功能就需要增加一個 ECU,因此傳統汽車智能功能的增加和升級主要依賴于 ECU 和傳感器數量的累加。

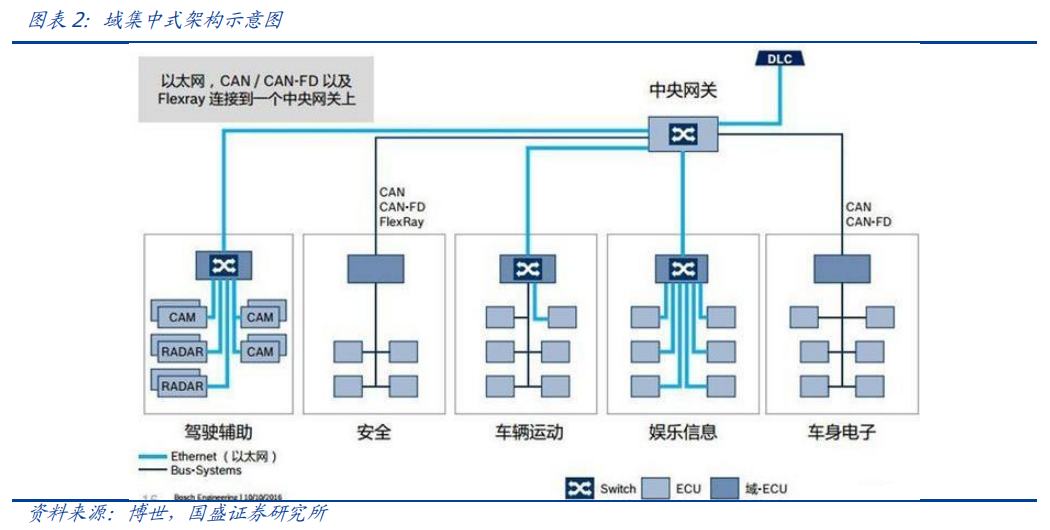

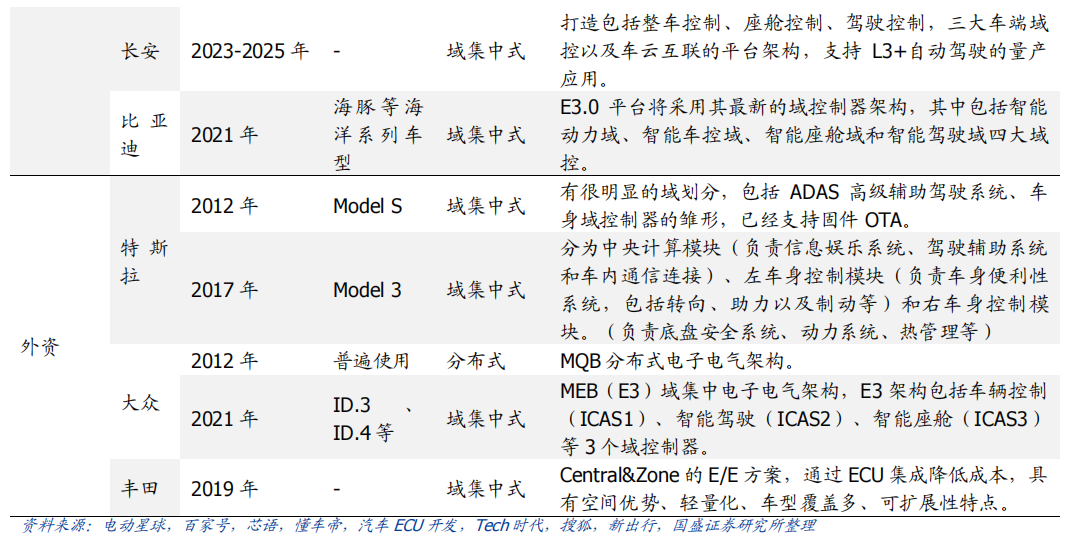

在電子化和智能化發展的需要下,傳統的分布式架構逐漸進化為域集中式架構,“域”和“域控制器”產生。域控制器最早由博世、大陸、德爾福等 Tier1廠商提出,通過利用處理能力更強的多核 CPU/GPU 芯片,引入以太網并將分散的 ECU 集成為運算能力更強的域控制器來相對集中地控制每個域,從而解決分布式架構存在的成本、算力等局限性。

域集中式架構的優勢主要包括:

1)域集中式架構可以節約成本、降低裝配難度。在分布式架構中,隨著 ECU 數量增加產生的大量內部通信需求,導致線束成本增加并加大裝配難度;而域集中式架構將傳感與處理分開,傳感器和 ECU 不再一對一,管理更便捷,有效減少了 ECU 和線束的數量,從而降低硬件成本和人工安裝成本,同時更有利于部件布局。

2)域集中式架構可以提高通信效率,實現軟硬件解耦,便于整車 OTA 升級。分布式架構中,來自不同供應商的 ECU 的軟件開發框架和底層代碼不同,導致冗余,并提高維護和 OTA 統一升級難度;而域集中式架構做到對各 ECU 進行統一管理與信息交互,統一軟件底層開發框架,從而便于未來的 OTA 升級和拓展功能的實現。

3)域集中式架構能進一步集中算力,減少冗余。分布式架構中的各個 ECU 之間算力無法協同,相互冗余,產生極大浪費。而域控制架構將原本分散的 ECU 進行算力集中,統一處理數據,減少算力冗余,更能滿足高階自動駕駛對于算力的高要求。

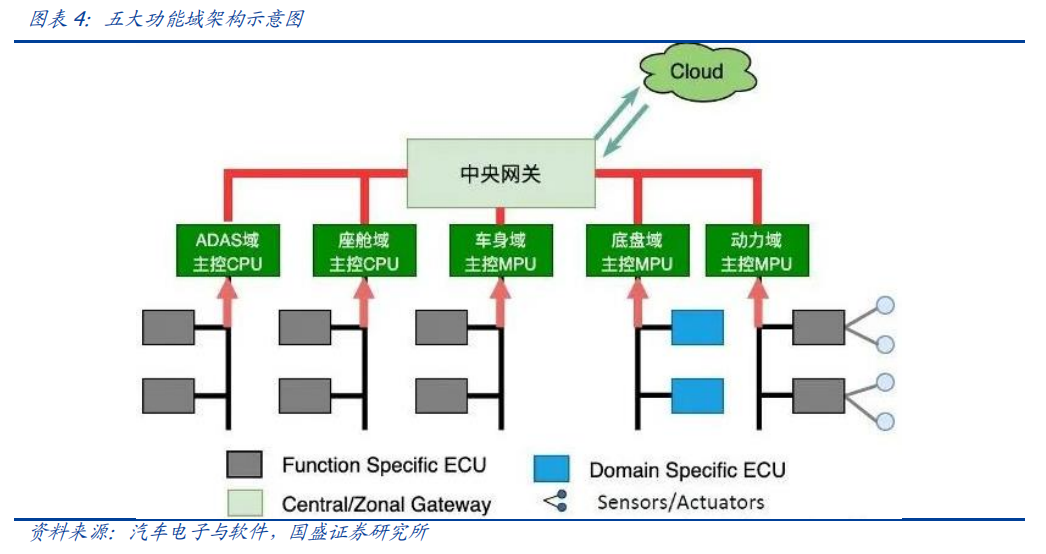

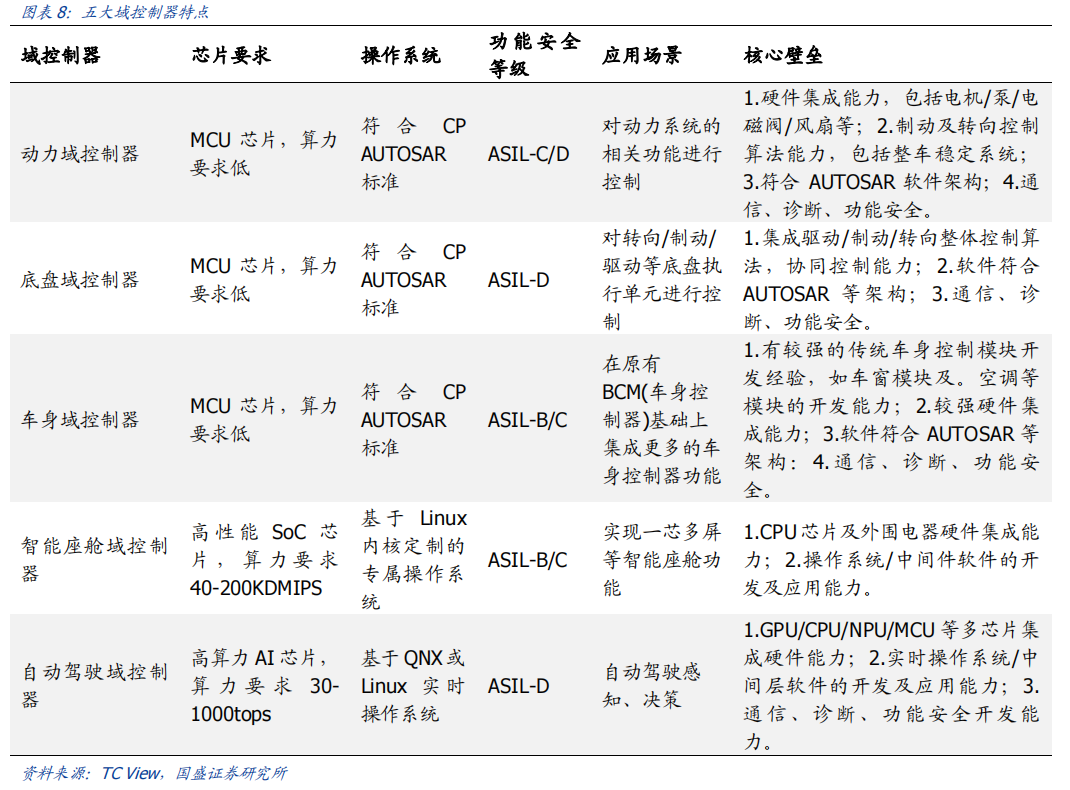

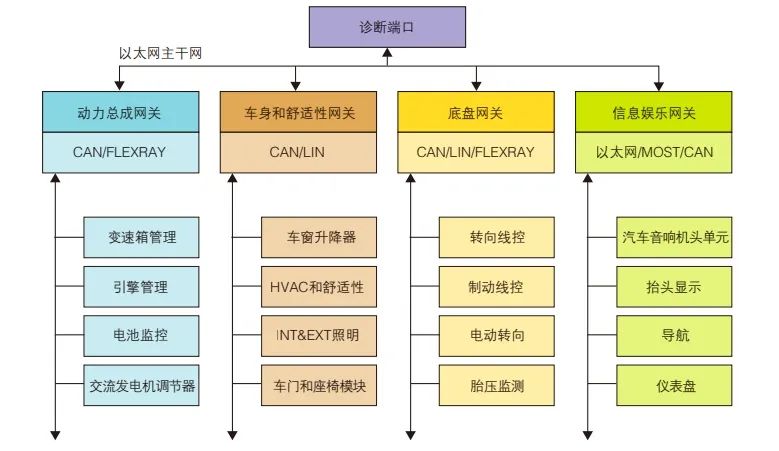

基于功能集中分區,博世等傳統 Tier1將汽車電子控制系統分為動力域(安全)、底盤域(車輛運動)、座艙域(娛樂信息)、自動駕駛域(駕駛輔助)和車身域(車身電子)五域。

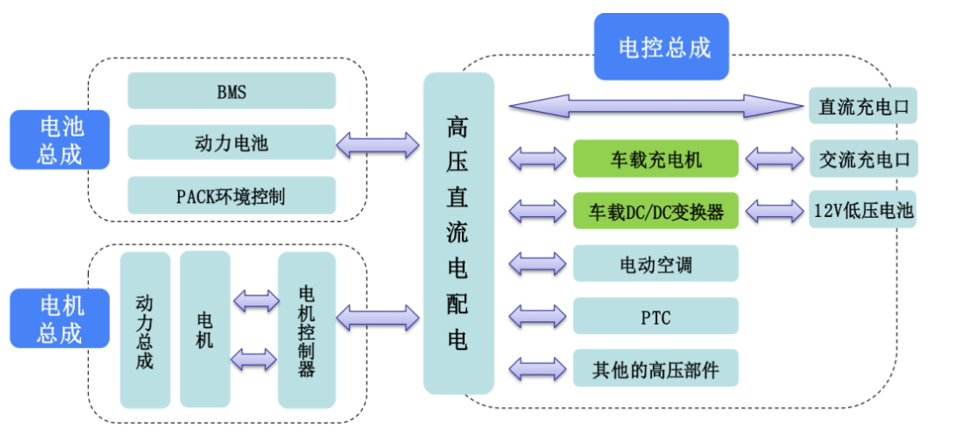

動力域用于動力總成的優化與控制,同時兼具電氣智能故障診斷、智能節電、總線通信等功能。動力域控制器是一種智能化的動力總成管理單元,借助 CAN/FLEXRAY 實現變速器管理,引整管理電池監控交流發電機調節。其優勢在于為多種動力系統單元(內燃機、電動機發電機、電池、變速箱)計算和分配扭矩、通過預判駕駛策略實現 CO2減排、通信網關等,主要用于動力總成的優化與控制,同時兼具電氣智能故障診斷、智能節電、總線通信等功能。

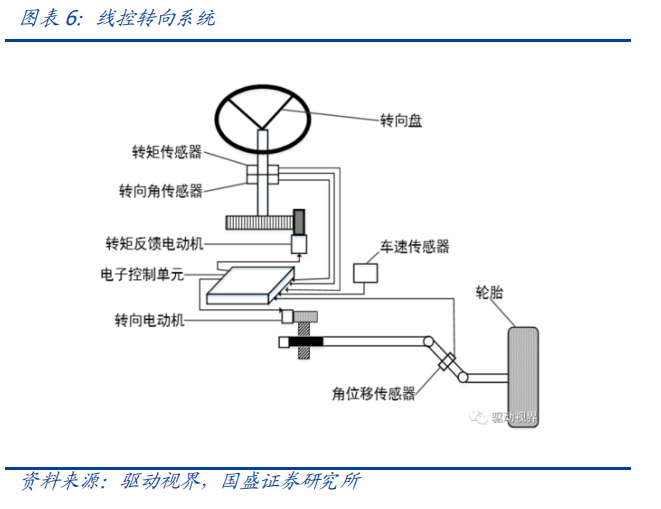

底盤域將集成整車制動、轉向、懸架等車輛橫向、縱向、垂向相關的控制功能,實現一體化控制。傳動系統負責把發動機的動力傳給驅動輪,可以分為機械式、液力式和電力等;行駛系統把汽車各個部分連成一個整體并對全車起支承作用;轉向系統保證汽車能按駕駛員的意愿進行直線或轉向行駛;制動系統迫使路面在汽車車輪上施加一定的與汽車行駛方向相反的外力,對汽車進行一定程度的強制制動,其功能是減速停車、駐車制動。底盤域可在傳動系統、行駛系統以及制動系統中集成多種功能,較為常見的有空氣彈簧的控制、懸架阻尼器的控制、后輪轉向功能、電子穩定桿功能、轉向柱位置控制功能等。若提前預留足夠的算力,底盤域將集成整車制動、轉向、懸架等車輛橫向、縱向、垂向相關的控制功能,實現一體化控制。實現底盤域的功能,需要實現底盤域驅動、制動和轉向算法的集成。

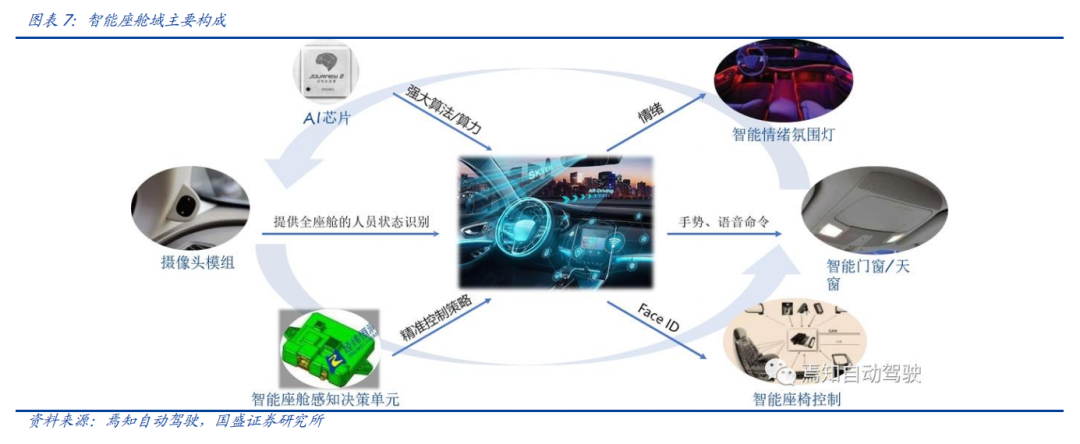

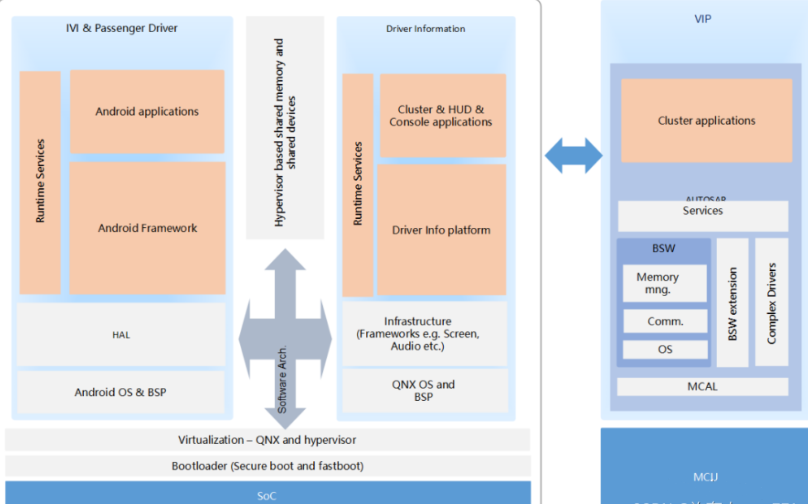

智能座艙域將 HUD(抬頭顯示)、儀表、車載信息娛樂等座艙電子集成,實現“一芯多屏”。智能座艙的構成部件主要包括全液晶儀表、大屏中控系統、車載信息娛樂系統、抬頭顯示系統、流媒體后視鏡等,座艙域控制器通過以太網/MOST/CAN,實現抬頭顯示、儀表盤、導航等部件的融合,不僅具有傳統座艙電子部件,還進一步整合智能駕駛ADAS 系統和車聯網 V2X 系統,從而進一步優化智能駕駛、車載互聯、信息娛樂等功能。智能座艙域可以實現“獨立感知”和“交互方式升級”。一方面,車輛具有“感知”人的能力。另一方面,車內交互方式從僅有“物理按鍵交互”升級至“觸屏交互”、“語音交互”、“手勢交互”并存的狀態,體驗感更好。

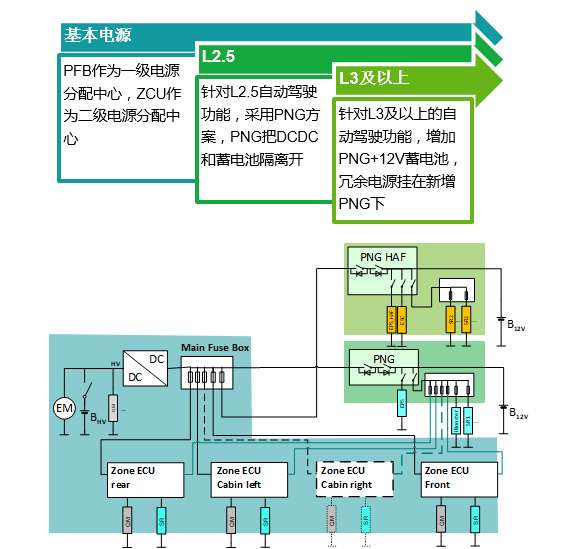

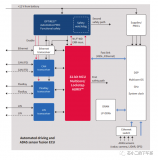

自動駕駛域能夠使車輛具備多傳感器融合、定位、路徑規劃、決策控制、圖像識別、高速通訊、數據處理的能力。自動駕駛域通常需要外接多個攝像頭、毫米波雷達、激光雷達等等車載傳感器來感知周圍環境,通過傳感器數據處理及多傳感器信息融合,以及適當的工作模型制定相應的策略,進行決策與規劃。域控制器的輸入為各項傳感器的數據,所進行的算法處理涵蓋了感知、決策、控制三個層面,最終將輸出傳送至執行機構,進行車輛的橫縱向控制。自動駕駛域所集成的功能基本不涉及機械部件,且與座艙域交互密切,并和智能座艙域一樣需要處理大量數據,對算力要求較高,因此需要匹配核心運算力強的芯片,來滿足自動駕駛的算力需求,簡化設備,大大提高系統的集成度。

車身域將集成傳統 BCM 功能和空調風門控制、胎壓監測、PEPS、網關等功能,未來率先與智能座艙域融合。傳統的車身控制器(BCM)功能主要包括內/外部車燈、雨刮、車窗、車門、電子轉向鎖等的控制,通過CAN/LIN與各個小節點進行通訊,節點較多,線束設計、軟件控制邏輯均較復雜。而車身域控制器對車身節點實現了功能和零部件的集成,對于各個車身電子進行集中控制,對采集到的信息進行統一的分析和處理,效率更高;技術上,車身域控制器要求傳統 BCM 開發經驗、硬件集成能力、軟件架構能力、芯片保供能力,未來將集成網關以及一些低等級 ADAS 功能,并率先與智能座艙域實現融合。

其中,智能座艙域、自動駕駛域是現階段承載整車個性化智能體驗的關鍵所在,也是目前車企的競爭焦點和布局重點。這兩個域最能在整車端體現品牌的智能化差異,同時對傳統功能系統供應鏈依賴度小;在現階段迭代最快,其功能開發和實現需要涉及大量AI 運算,因此對芯片所提供算力、操作系統底層算法要求很高;而其他域控制器涉及整車安全的部件較多,因此對功能安全等級要求更高,對芯片算力要求和功能智能化程度相對較低。

從供應端來看,在汽車整體分布式架構集中化的進程中,由中控系統升級而來的智能座艙域與新興的自動駕駛域的供應體系較為完整;而其他域則是對傳統功能系統的進一步集成,涉及的供應商繁多,更容易產生利益沖突,且隨著電子模組件實現規模生產后的降價趨勢,未來價值增量有限。未來,底盤域、動力域、車身域有望進一步集成,按照車身區域進行“區域域”集成,向車輛集中式架構進一步發展。

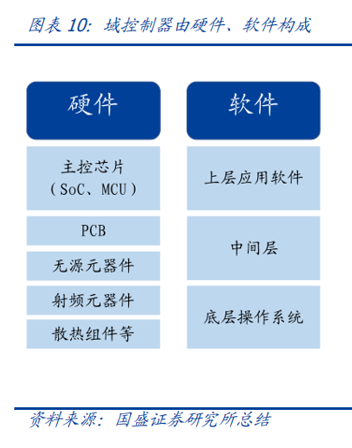

從結構上來看,域控制器主要由硬件(主控芯片和元器件等)和軟件(底層基礎軟件、中間件以及上層應用算法)構成,其功能的實現主要來自于主控芯片、軟件操作系統及中間件、應用算法軟件等多層次軟硬件之間的有機結合。

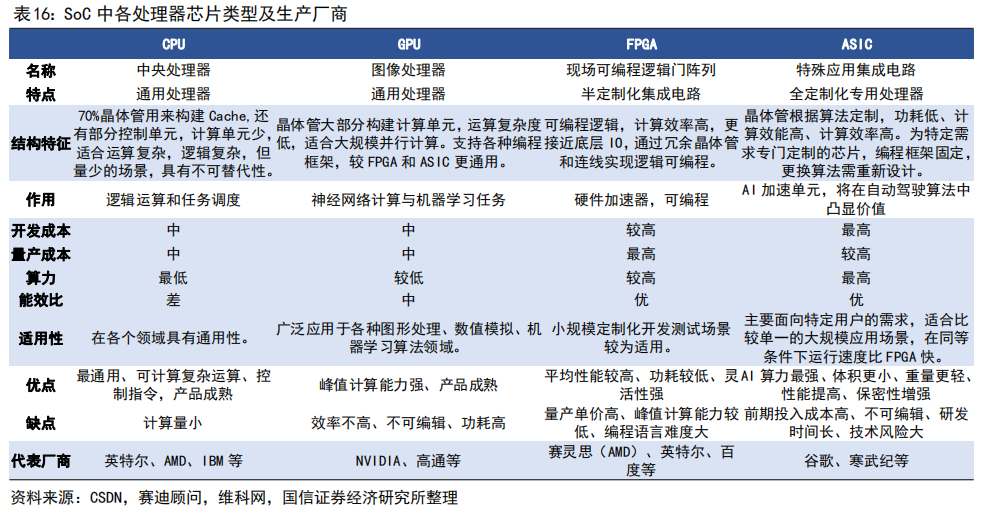

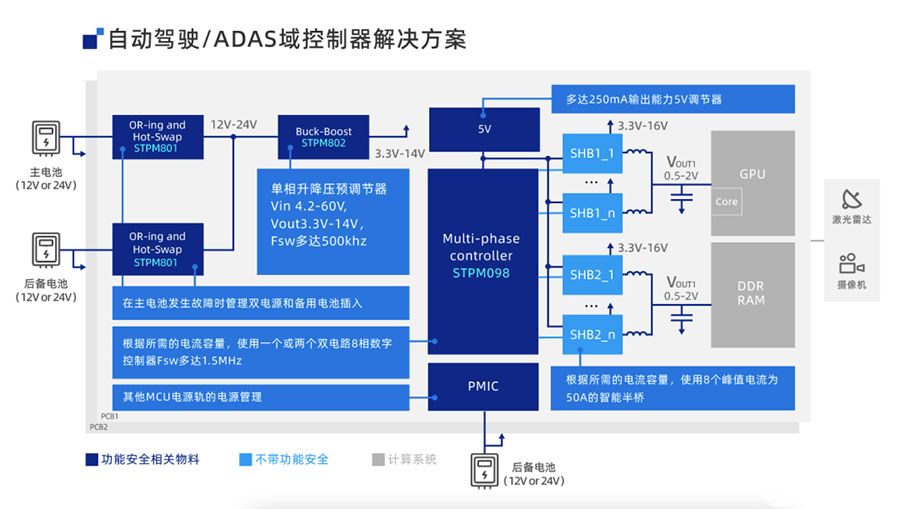

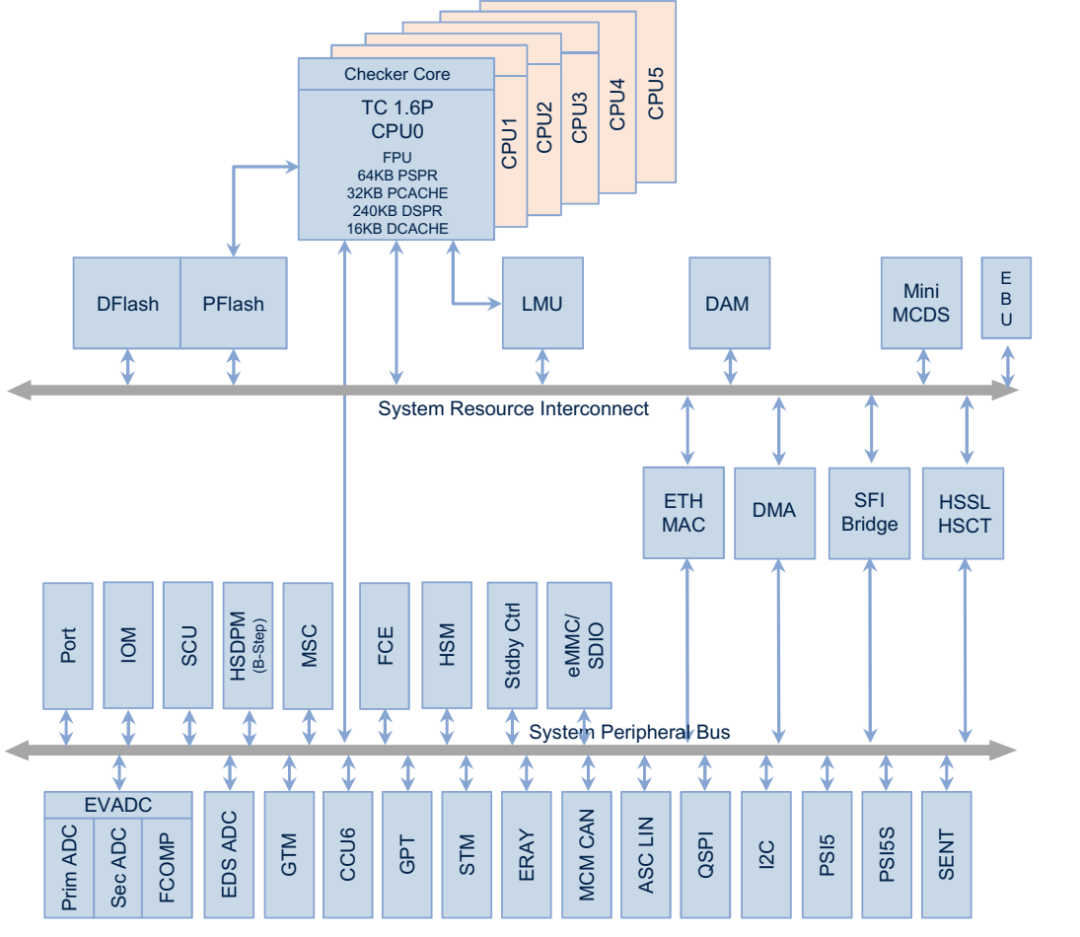

1)域控制器硬件主要包括主控芯片、PCB 板、電阻電容等無源元器件、射頻元器件、支架、散熱組件、密封性金屬外殼等部分,其中主控芯片是核心部件。目前來看,對算力要求較高的智能座艙域和自動駕駛域所使用的主控芯片普遍由提供控車功能的MCU 芯片和包括中央處理器 CPU、圖像處理器 GPU、音頻處理器 DSP、深度學習加速單元 NPU、圖像信號處理器 ISP、應用型專用集成芯片 ASIC、半定制電路芯片 FPGA 等部件的 SoC 芯片來共同提供所需算力,以支撐各種場景下的硬件加速需求。而底盤域、車身域、動力域由于相對較低的算力要求和成本考量,其主控芯片仍然多為較為傳統的MCU 芯片。預計主控芯片的未來趨勢會走向單獨使用更高算力的 SoC 芯片。

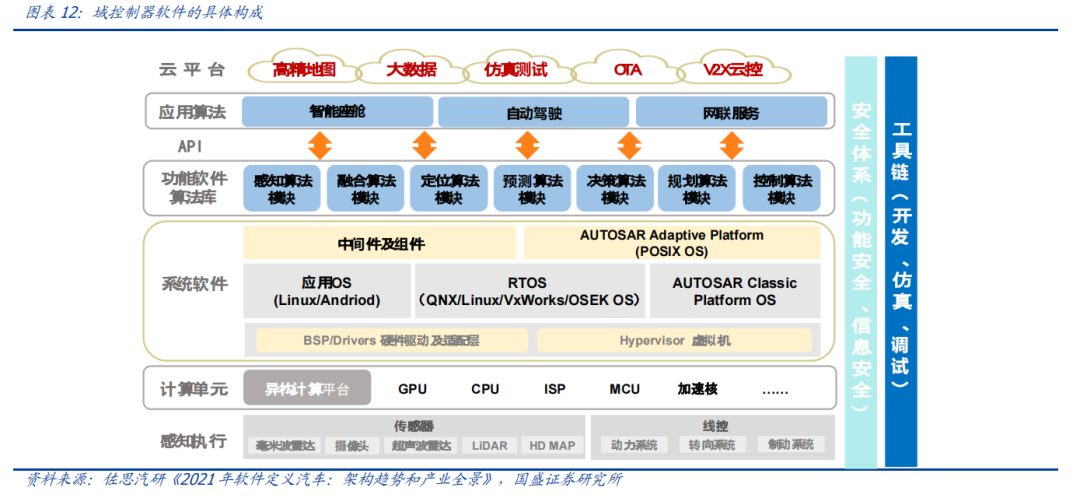

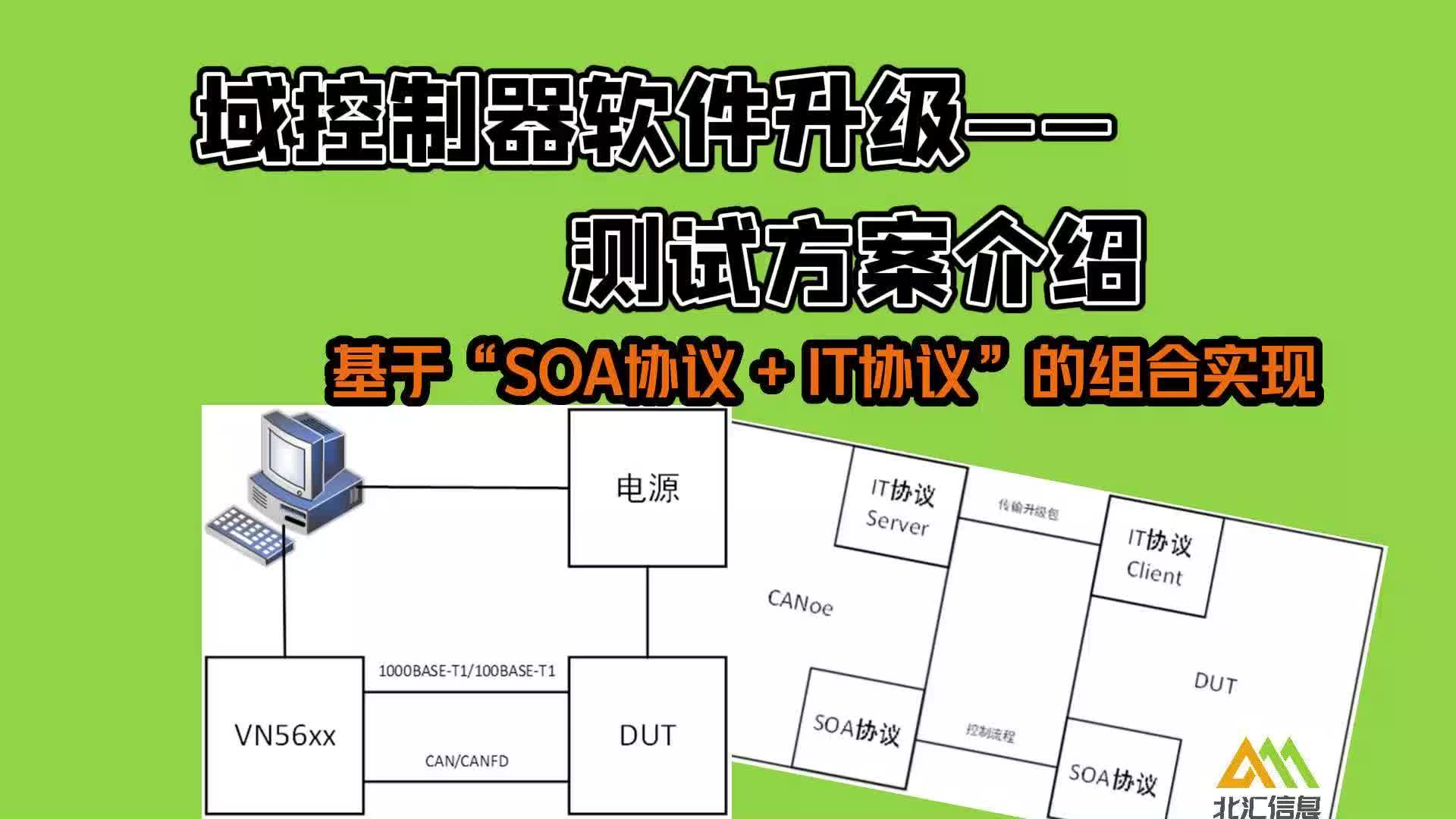

2)軟件主要包括底層操作系統、中間件和開發框架、上層應用軟件層。底層操作系統包括基礎汽車操作系統、定制操作系統、虛擬機、系統內核等。中間層和開發框架包括AP AutoSar、SOA 等,處于底層操作系統與上層應用軟件之間,為應用軟件功能實現層屏蔽掉特定處理器和底層操作系統相關的細節,并實現與車輛網絡、電源等系統交互所需的基礎服務。上層應用軟件層包括智能座艙 HMI、ADAS/AD 算法、網聯算法、云平臺等,實際實現對于車輛的控制與各種智能化功能。其中,預計底層操作系統將是眾多Tier1 的發力重點,而上層應用軟件層、中間層將是是各整車廠重點研發打造差異化的領域。

上游硬件、軟件供應商

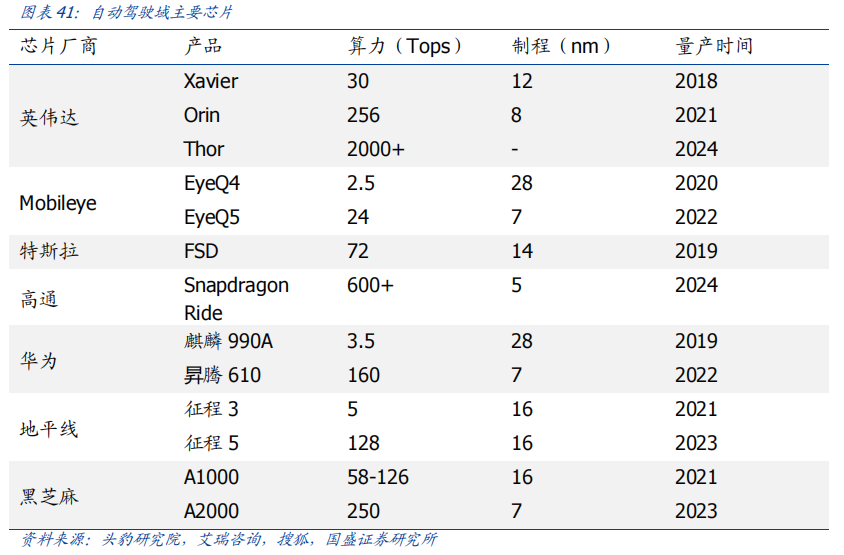

硬件部分,最核心的主控芯片包括 SoC 芯片和 MCU 芯片,其中 SoC芯片的主要供應商包括海外的Mobileye、高通、英偉達等廠商和國內的地平線、黑芝麻、華為等廠商,MCU 芯片的主要供應商包括恩智浦、英飛凌、瑞薩等傳統 MCU芯片巨頭;軟件部分,底層操作系統的國內主要供應商包括國汽智控、華為、百度斑馬智行等,中間層的主要供應商包括 EB、Vector、TATA、Mentor、ETAS、KPIT 等傳統供應商和 TTTech、未動科技、紐勱科技、中科創達、東軟瑞馳、映馳科技等國內新興供應商。

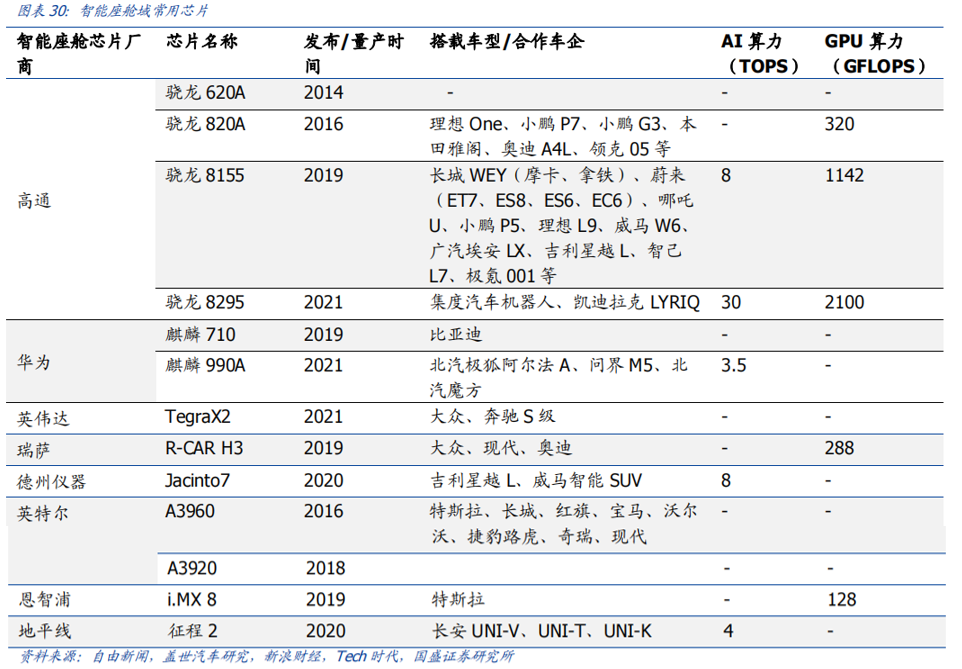

低算力座艙芯片格局較為分散,除 NXP、瑞薩、德州儀器等傳統車載 SoC 廠商外,高通、英特爾、英偉達、華為、AMD、聯發科等消費電子領域芯片廠商也在積極進駐。國內芯片企業如杰發科技、芯馳科技、瑞芯微、地平線、芯擎科技等也通過自主造芯之路加入混戰,重塑汽車芯片產業格局。

中游域控總成廠商

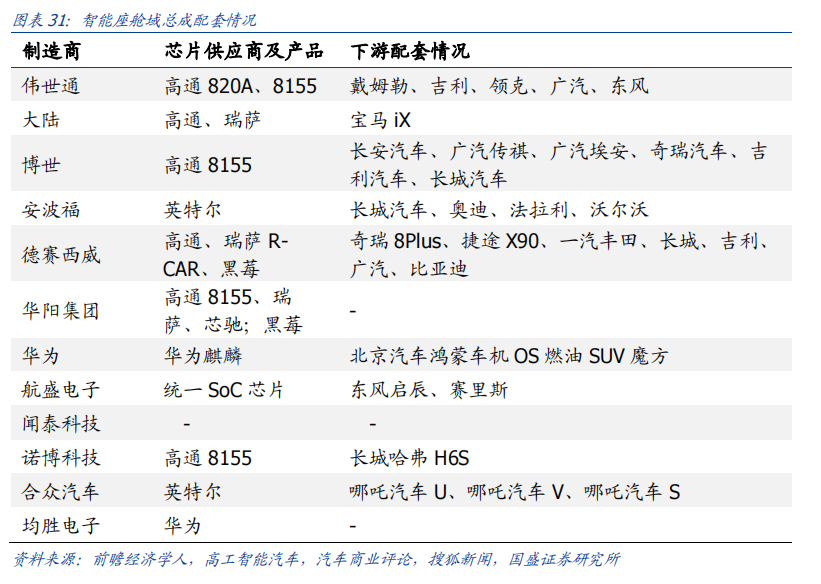

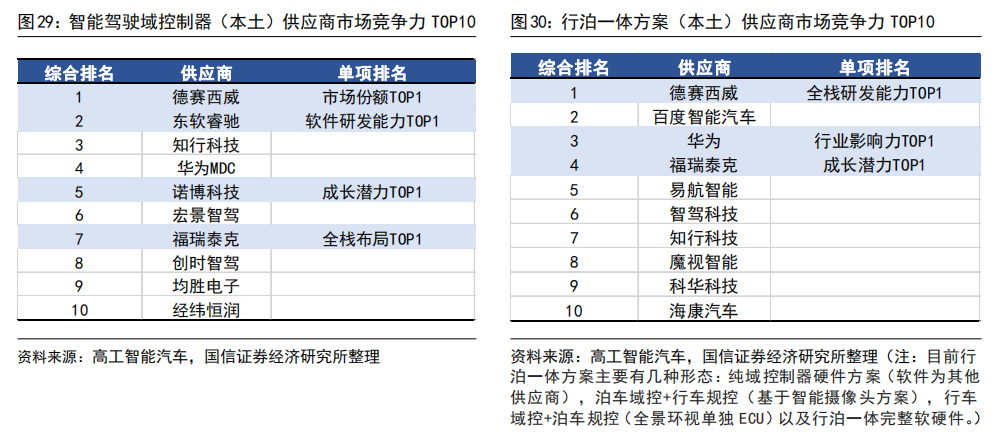

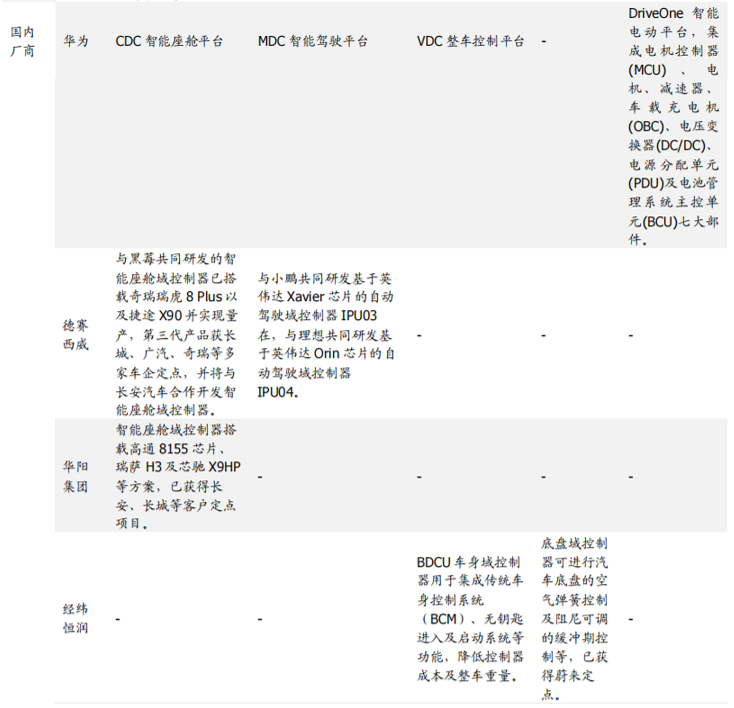

國外 Tier1 供應商主要包括博世、偉世通、德爾福、大陸、采埃孚等國際巨頭,國內 Tier1 供應商包括德賽西威、科博達、華陽集團、均勝電子、經緯恒潤等。

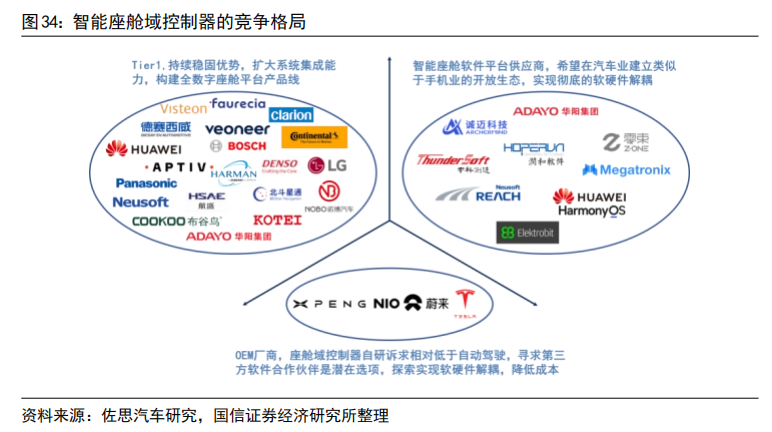

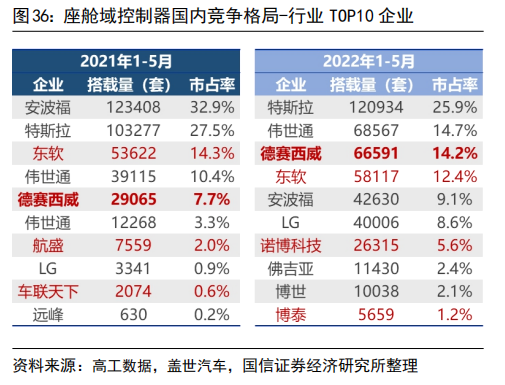

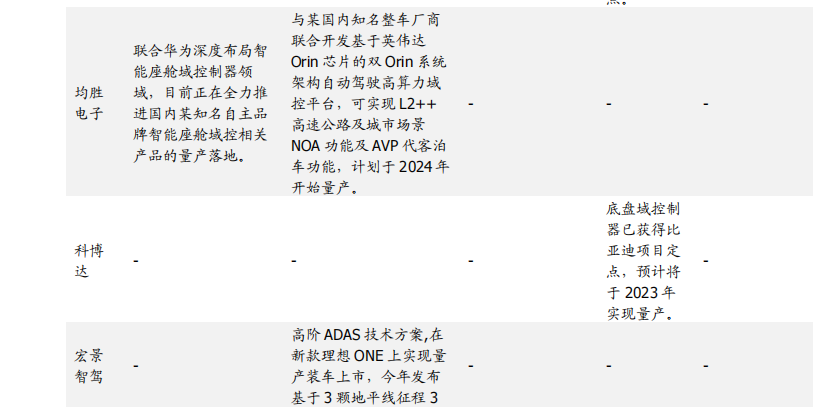

目前智能座艙域控制器參與方主要包括整車廠、域控制器總成廠商與軟件開發公司。其中,整車廠與軟件開發公司多專注于軟件與算法的開發,一般缺乏芯片適配與大規模量產能力。正因如此,國內外傳統 Tier1 憑借與芯片廠商的深度綁定和大規模落地量產能力成為不可或缺的關鍵參與方。國內 Tier1 中,德賽西威與黑莓共同研發的智能座艙域控制器已搭載奇瑞瑞虎 8 Plus 以及捷途 X90?并實現量產,第三代產品獲長城、廣汽、奇瑞等多家車企定點,并將與長安汽車合作開發智能座艙域控制器。均勝電子聯合華為深度布局智能座艙域控制器領域,目前正在全力推進國內某知名自主品牌智能座艙域控相關產品的量產落地。華陽集團智能座艙域控制器搭載高通 8155 芯片、瑞薩 H3 及芯馳 X9HP 等方案,已獲得長安、長城等客戶定點項目;并將與黑莓合作,采用 BlackBerry QNX 開發智能座艙域控制器,已獲得國內主機廠項目定點。長城旗下諾博科技的首個產品線座艙域控制器 IN9.0?座艙域控制器使用高通 8155 芯片,目前已經實現量產上車,具備一定競爭實力。

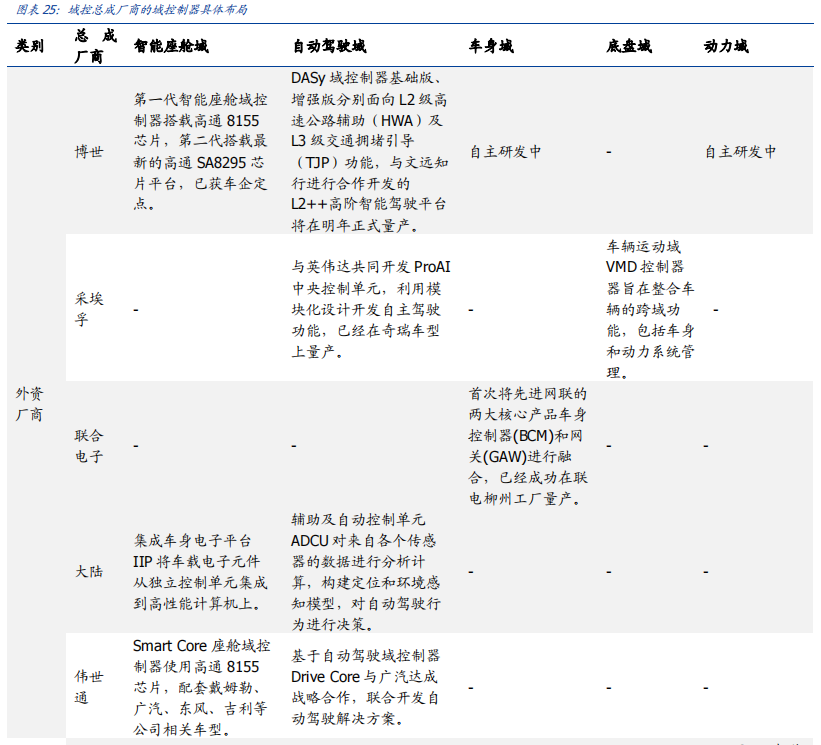

海外 Tier1 企業在智能座艙域布局較早。其中偉世通從 2012 年就已開始研發座艙域控制器。并在 2018 年推出了全球第一款量產座艙域控制器,目前已獲得吉利領克、東風、廣汽等車企的訂單;博世聯手車聯天下,拿下了廣汽傳祺、廣汽埃安、奇瑞汽車、吉利汽車、長安汽車等多家車企的 8155 座艙域控訂單,2021 年在長城汽車上完成了全球首款單芯片雙系統多端設備的智能座艙域控制器的開發及量產下線。

目前自動駕駛域控制器的主要參與廠商可以分為以下四類:

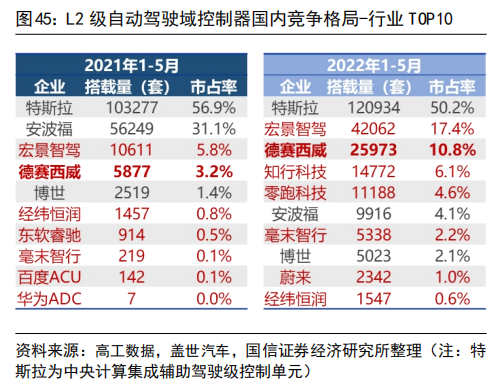

少數領先車企實現自動駕駛域控制器自研:以造車新勢力和頭部自主車企為代表,特斯拉采取自動駕駛域控制器全自研模式,自研中央計算模塊 CCM 和區域車身控制模塊BCM,域控制器由代工廠生產制造;蔚來汽車跟隨特斯拉的研發思路,布局自動駕駛域控制器和 AI 芯片全自研進程;小鵬汽車也在推動自動駕駛域控自研;長城汽車依托子公司毫末智行,力圖全面自研自動駕駛控制器、中間件系統、自動駕駛軟件系統,并于2022年 10 月宣布將自研芯片。目前來看,整車廠短期內能夠實現全部自研的可能性較低,中期來看,大多數整車企業仍將依賴 Tier1 廠商及算法解決方案公司。

海外 Tier1 在自動駕駛域控制器領域具有先發的客戶、供應鏈優勢:主要廠商包括偉世通、博世、大陸集團、采埃孚、麥格納等,代表產品包括偉世通 DriveCore、博世 DASy、大陸集團 ADCU、采埃孚 ProAI、Veoneer Zeus、麥格納 MAX4 等。2018 年偉世通發布自動駕駛平臺“DriverCore”,支持英偉達、恩智浦、高通等芯片方案;2019 年博世發布 DASy 域控制器,專為高速公路輔助在內的輔助與部分自動化功能而設計,支持達到最高功能安全 ASIL D 等級;2018 年大陸推出的輔助和自動化駕駛控制單元(ADCU)提供了適配瑞薩、英偉達的不同硬件配置,為輔助和自動化駕駛提供可拓展性功能;2019 年采埃孚發布 ProAI 系列的第四代產品 ProAI RoboThink,可實現約 600TOPS 的總計算能力,適用于 L4 級以上的自動駕駛解決方案。

國內 Tier1 以搭載大算力芯片尋求差異化突破:主要廠商包括德賽西威、經緯恒潤、均勝電子、華為 MDC、諾博科技等。

德賽西威已經研發并量產四代自動駕駛域控制器產品:IPU01、IPU02、IPU03 以及IPU04。其中 IPU03 和 IPU04 域控制器是分別與小鵬汽車、理想汽車簽訂協議共同研發的,且分別搭載了英偉達 Xavier 芯片、Orin 芯片,均滿足車規級要求。IPU03 已配套小鵬 P7、P5 實現量產,實現生產規模化。IPU04 由德賽西威與理想汽車、英偉達合作研發,是基于 Orin 平臺研發的最高算力自動駕駛計算平臺,單控制器算力覆蓋110TOPS 到 1016TOPS,為將來的智能駕駛系統提供了更高的拓展性。IPU04 自 2021年 9 月底第一版樣件,到 2022 年 7 月份開始量產交付,目前已經在理想、小鵬等車型上進行量產,并已進入量產規模爬坡期。2022 年 9 月 28 日,全系標配搭載德賽西威IPU04 的理想 L9 交付量突破 10000 臺,反映了 IPU04 域控制器快速爬升的量產交付能力。作為英偉達全球六大合作伙伴之一,德賽西威目前已占據核心競爭優勢。

中科創達旗下子公司暢行智駕已推出基于高通 8540 芯片的首款自動駕駛域控制器產品。暢行智駕作為中科創達在域控及中央計算平臺領域的子公司,整合操作系統、芯片、感知、智能制造及算法等生態戰略合作伙伴,共同打造可落地的智能駕駛域控及跨域融合產品。高通于今年 7 月投資中科創達子公司暢行智駕,主要設計自動駕駛技術、智駕域控硬件的設計、開發,目前已經推出基于高通 8540 芯片的首款自動駕駛域控制器產品,還將在 2024 年推出基于高通 QC8650 平臺打造的中算力智駕域控產品以及基于QC8795 平臺打造的首款高性能計算平臺產品,并于 2025 年前完成多平臺、全覆蓋的產品布局。

東軟睿馳于 2021 年相繼發布新一代自動駕駛中央計算平臺和面向自動駕駛領域的行泊一體域控制器。2021 年 7 月發布的新一代自動駕駛中央計算平臺采用 4 顆地平線征程 5芯片,支持多路激光雷達、16 路高清攝像頭、毫米波雷達、超聲波雷達接入,可實現整車 360°的感知冗余,提供 L3/L4 級別自動駕駛功能。中央計算平臺基于開放的 SOA架構以及東軟睿馳自研的基礎軟件 NeuSAR,同時可通過云端進行自我訓練,實現自動駕駛系統全生命周期的自我進化。2021 年 8 月發布的新一代行泊車一體域控制器持 5路高清攝像頭、5 路毫米波雷達、12 路超聲波雷達接入,攝像頭最高支持 800 萬像素,提供包括前方碰撞預警、交通標志識別功能、自動泊車、遙控泊車等 28 項 L2/L2+級別自動駕駛功能。

均勝電子也在加速進軍自動駕駛域控制器賽道,著力 L2++至 L4 級自動駕駛域控制器和功能模塊的研發,預計在 2023 年初搭載量產。其子公司均聯智行與黑芝麻科技簽署了自動駕駛域控制器開發協議,計劃于 2023 年量產自動駕駛域控制器。2022 年 8 月子公司均勝科技獲得某國內知名整車廠商關于自動駕駛高算力域控平臺的聯合開發合作,將基于英偉達自動駕駛車規級芯片 Orin,提供一款雙 Orin 系統架構的高算力域控平臺(AD 域控制器),可實現 L2++高速公路及城市場景 NOA功能,及 AVP 代客泊車功能,計劃于 2024 年開始量產。

經緯恒潤研發的智能駕駛域控產品使用 TI、英飛凌、Mobileye等多個廠商的芯片,定位實際可量產產品,目前已獲得某新能源車企的產品定點,預計年底即將量產。該域控產品定位行泊一體解決方案,可實現前方碰撞預警 FCW、車道偏離預警 LDW、自動緊急制動 AEB、自適應巡航控制ACCA、車道保持輔助 LKA、駕駛員確認換道DCLC等,泊車方面包括 360 度全景影像 AVM、低速自動駕駛 APA、遙控泊車輔助 RPA 等功能,也可以實現領航輔助和自動變道等 L2+級別功能。目前該產品累計配套超 120 萬套,有效路試里程高達 150 萬公里,預計年底即將量產。

具有軟件開發優勢的自動駕駛域控軟件平臺頭部廠商正在尋求直接切入域控制器總成市場機會。高水平自動駕駛軟件平臺是自動駕駛域控制器開發的另一大難點,目前整車廠雖然進入自主研發階段,但進度較慢,仍需要向已在自動駕駛軟件和算法領域研發多年的軟件平臺廠商和自動駕駛初創企業購買解決方案。隨著自動駕駛產業鏈逐漸成熟,下游場景解決方案紛紛開始落地,因此頭部軟件平臺廠商致力于進行域控制器硬件設計和制造,突破 Tier1 廠商與整車企業直接接觸合作。

小馬智行基于英偉達 DRIVE Hyperion 計算架構及 Orin 芯片合作研發并量產的自動駕駛域控制器將于今年四季度開啟量產,目前已開始對客戶交樣。

創時智駕目前已量產 L2 行泊一體控制器,并將實現搭載 Orin 芯片 L3 行泊一體控制器的量產。

福瑞泰克推出的 ADC 域控制器平臺可滿足 L1-L4 不同級別的產品需求。目前ADC30 已獲得上汽紅旗定點,采用多顆大算力 SOC 芯片的組合方案,AI 算力最高支持500+Tops,提供 L3 高級別自動駕駛功能,并將于 2023 年在一汽紅旗全新車型上實現全面量產。

宏景智駕目前已經開發了基于地平線征程2系列芯片的L2級別ADAS系統SmartCam和基于地平線征程 3 芯片的 SmartCam 2.0 版本。

在軟件定義汽車的大趨勢下,在域控制器開發上,車企與供應商之間的關系相較于ECU 控制器時代正在發生微妙的轉變。傳統上,車企向定點的 Tier1 發布需求,Tier1 基于進行軟硬件控制器的開發,最后交由車企進行集成及測試驗收。而在智能化時代,車輛的智能化、科技化功能越發被消費者以及車企重視,越來越多的車企建立起了自己的軟件自研團隊甚至是硬件自研團隊,希望牢牢的把產品定義的主導權握在自己手中。車企與供應商之間形成了多樣化的合作模式,以適應車企不斷擴大的自研需求。當前車企與供應商在域控制器領域的商業合作模式可以分為一下幾種:

1.交鑰匙型:供應商完成底層硬件、操作系統、中間件、應用軟件全部開發,車企負責系統集成。尤其適用于自動駕駛系統解決方案商、智能座艙軟件平臺廠商,比如百度 ACU 由偉創力負責代工生產,毫末智行也與偉創力達成合作,甚至眾多的自動駕駛初創企業,都可能采用這一模式,通過 ODM/OEM 代工商提供車規級硬件前裝生產能力的補充,為主機廠提供“域控制器+ADAS 系統集成開發”整套解決方案。

2. 應用自研型:供應商完成底層硬件、操作系統、中間件的開發,車企負責相對簡單的應用層開發。Tier1 采用白盒或灰盒模式,車企掌控自動駕駛或智能座艙應用層開發權限,芯片廠商、Tier1、車企往往形成了深度合作,芯片商提供芯片、開發軟件棧和原型設計包,Tier1 提供域控制器硬件生產、中間層以及芯片方案整合。這一模式的典型合作案例包括德賽西威+英偉達+小鵬/理想/智己、極氪+Mobileye+知行科技等。

3.中間件以上自研型:供應商完成底層硬件、操作系統,車企負責中間件及上層應用開發。這種模式下,供應商主攻域控基礎軟件平臺,向上可支撐車企掌控系統自主開發權,向下可整合芯片、傳感器等 Tier2 的資源,TTTech 是這一模式的鼻祖,目前估值超過 10 億美元,重要股東包括奧迪、三星電子、英飛凌、安波福等。

4. 硬件代工型:供應商完成硬件代工,剩余均由車企自研。這一模式首先由特斯拉引入,而后被蔚來,小鵬等新造車勢力采用,特斯拉設計域控制器,由廣達、和碩代工,蔚來則尋求偉世通和偉創力的支持。

5. Tier0.5 型:車企深度綁定產業鏈,力求全棧自研。這種模式下,車企源于全棧自研能力的需求,或獨立旗下零部件公司或與 Tier1 公司合資形成 Tier0.5,比如上汽旗下聯創汽車電子、長城旗下諾博科技、吉利旗下億咖通以及宏景智駕與江淮汽車合資成立域馳智能。

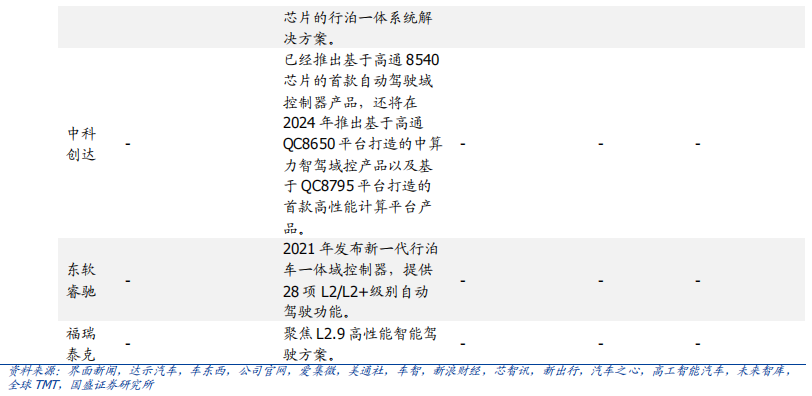

當前,中國乘用車預計總量趨于平穩,2025/2030 年將達到 2323/2393 萬輛。國內新能源汽車滲透率將迎來快速提升:2022 年國內新能源車銷量有望達到 650 萬輛;預計2025 年中國新能源汽車銷量將達到 1394-1626 萬輛,滲透率達到 60%-70%;2030 年或將達到1914-2154萬輛,滲透率突破80%。結合預測區間中位數,將根據2025/2030年新能源汽車銷量 1500/2100 萬輛進行后續計算。

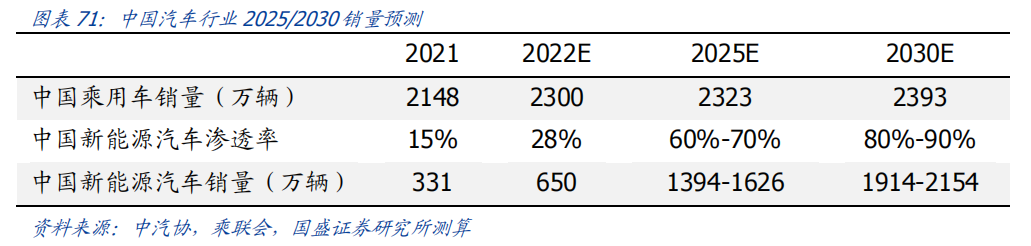

智能座艙域市場空間預測

智能座艙域成本主要來自芯片,按照目前市占率最高的 8155 芯片成交價格 1600 元計算,結合硬件和生產成本,總價大約在 2000 元-2500 元左右,以中位數 2250 元計算。由于 8155 芯片出廠價僅在人民幣 300 元左右,未來有較大的降價空間。未來缺芯情況預計會有所緩解,因此預計 2025 年域控制器總成價格在 1800-2200 元左右,到 2030年會達到更低水平。出于研發難度較低、技術成熟度較高、單車價值量較低、智能化體現程度較高的多重考量,新能源車企紛紛布局智能座艙域。預計未來智能座艙控制器在新能源車上的滲透率將接近 100%,并還將適用于部分燃油車,未來滲透率提升最為迅速,出貨量將大幅提升。因此,智能座艙域控制器市場空間預計到 2025 年將達到 349 億元,2030 年突破400 億元。

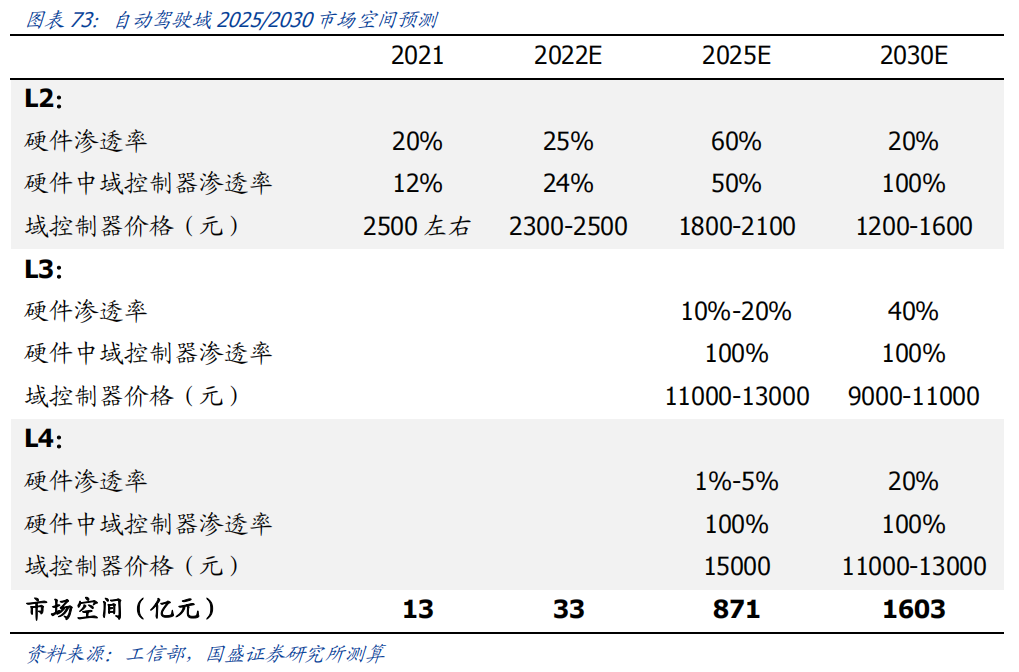

自動駕駛域市場空間預測

根據實現的自動駕駛功能級別,自動駕駛域控制器可以細分為 L2、L3、L4 級別產品分別進行計算:

L2 級域控制器:預計未來將適用于 10-20 萬左右的經濟車型,目前均價在 2300 元-2500 元左右,并在芯片成本降低、量產規模效應影響下有降價趨勢,預計 2025 年均價將低于 2000 元。L2 硬件滲透率將從 2021 年的 20%逐年提升,預計在 2025 年達到50%,后因主流車企對低水平自動駕駛需求減弱,預計在 2030年降低至 20%;由于 L2級別自動駕駛功能對算力要求較低,目前主要以 ADAS 輔助駕駛系統搭載上車,使用域控制器的占比較低,預計未來域控制器在 L2 硬件中的滲透率將持續提升,預計到 2030年達到 100%。

L3、L4 級域控制器:主要適用于 30 萬元以上的高端車型,搭載英偉達 ORIN 等高算力芯片方案。目前 ORIN 芯片單顆價格在 500 美元左右,折合人民幣約 3500 元,出于算力考慮需要搭載 2 顆及以上,結合激光雷達、傳感器、其他零部件、軟件開發成本和生產成本,預計域控制器量產后均價在 15000元左右,并將隨著量產規模擴大和芯片降本有降價趨勢。

受行業內各公司加速研發趨勢、中央及各地出臺允許自動駕駛車輛上路相關政策影響,L3、L4 級別域控制器滲透率將逐年提升。特斯拉等頭部整車廠、創時智駕等國內外域控總成廠商都積極布局 L3 級別及以上自動駕駛域控制器研發,有望于 2025 年前實現上車量產。自動駕駛相關政策的發布也為 L3 級別及以上自動駕駛實現正式上路行駛提供政策保障:2022 年 7 月深圳發布《深圳經濟特區智能網聯汽車管理條例》,允許 L3 級自動駕駛汽車上路行駛;2022 年 11 月工信部發布試點意見稿,允許具備量產條件的 L3、L4 級自動駕駛車輛開展上路通行試點。同時,滿足 L3 及以上級別的高算力 SoC 芯片研發也為域控滲透率提升提供動力。英偉達預計于 2024 年量產 Thor 芯片,單片算力達到2000Tops,目前已與極氪汽車簽訂合作協議,預計將于 2025 年初實現上車量產。由于L3、L4 高級別自動駕駛對算力、集成要求高,域控制器在 L3、L4 硬件中的滲透率將保持 100%。未來幾年內,高等級域控制器滲透率有可能受到各車企量產進度快速推進、各地方自動駕駛上路試點政策加速頒布等因素影響,預期將有更大的提升空間。因此,預計 L3 級別域控制器滲透率將在 2025 年達到 10%-20%,以中間值 15%進行計算;2030 年將達到 40%以上。L4 級別域控制器滲透率將在 2025 年達到 1%-5%,以中間值3%進行計算;2030 年預計達到 20%以上。

來源:ADS智庫

審核編輯:劉清

電子發燒友App

電子發燒友App

評論