中國汽車年產(chǎn)量從 1999 年的 183 萬輛增長至 2022年的 2702 萬輛,全球占比從 3%提升至近50%。其中,新能源汽車在中國的發(fā)展勢頭尤為迅猛,據(jù)中國汽車工業(yè)協(xié)會(huì)統(tǒng)計(jì),2022年中國新能源汽車產(chǎn)銷分別完成705.8萬輛和688.7萬輛,同比分別增長96.9%和93.4%。中國汽車工業(yè)展現(xiàn)出強(qiáng)大發(fā)展韌性。

對中國半導(dǎo)體產(chǎn)業(yè)來說,一個(gè)新的汽車時(shí)代正揭開帷幕,一個(gè)新的汽車芯片時(shí)代也已經(jīng)到來。業(yè)界預(yù)測,2025年將成為芯片本土化供應(yīng)的關(guān)鍵節(jié)點(diǎn)。那么,國內(nèi)半導(dǎo)體企業(yè)準(zhǔn)備好了嗎?

為探索國內(nèi)半導(dǎo)體企業(yè)在汽車領(lǐng)域的發(fā)展路徑,芯師爺特別策劃“國產(chǎn)汽車芯片應(yīng)用”專題。本文是該專題第一篇文章,將關(guān)注國內(nèi)車規(guī)MCU產(chǎn)品發(fā)展概況。

? MCU--汽車ECU的核心 ? ?

MCU(Microcontroller Unit;簡稱MCU,中文翻譯為微控制單元)?是把中央處理器、存儲(chǔ)、定時(shí)器、輸入輸出接口集成在同一個(gè)芯片上的微控制單元,也稱單片機(jī)。MCU主要用于自動(dòng)控制的產(chǎn)品和設(shè)備,可應(yīng)用于工業(yè)、汽車、通訊與計(jì)算機(jī)、消費(fèi)類電子領(lǐng)域。

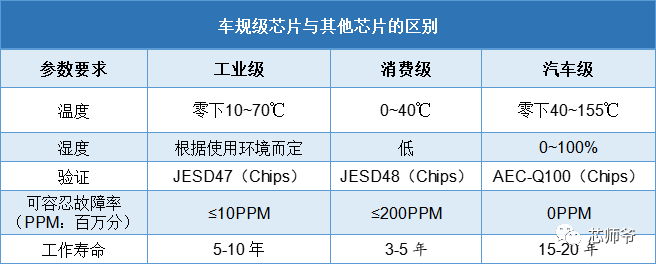

與消費(fèi)級(jí)和工業(yè)級(jí)芯片相比,車規(guī)級(jí)MCU對產(chǎn)品的環(huán)境要求、可靠性要求和供貨周期要求較高。

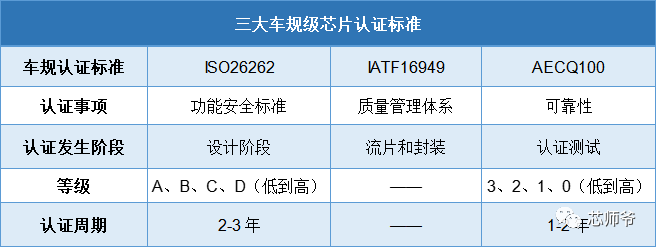

針對車規(guī)芯片,汽車市場還有專門的認(rèn)證流程。在汽車領(lǐng)域,芯片應(yīng)用可分為前裝市場和后裝市場,前裝指汽車出廠前,在車廠內(nèi)完成的零部件安裝,后裝則指汽車出廠后進(jìn)行的零部件安裝,也有企業(yè)將前裝市場稱To B(TO Business,面向企業(yè))市場,后裝稱 To C(TO Customer,面向個(gè)人)市場。

芯片要進(jìn)入前裝市場中需要通過嚴(yán)苛的AEC-Q100、IATF16949、 ISO26262三大車規(guī)芯片認(rèn)證系統(tǒng),是嚴(yán)格意義上的“車規(guī)芯片”;而在后裝市場,由于應(yīng)用的場景對芯片的可靠性和性能要求較低,性能滿足需求的芯片不通過車規(guī)認(rèn)證也可上車。2019年之前,國內(nèi)的MCU產(chǎn)品應(yīng)用大多聚集在前裝市場,近年來隨著市場和芯片原廠技術(shù)的成熟,前裝市場成了國內(nèi)MCU主攻戰(zhàn)場。

車規(guī)芯片要通過車規(guī)認(rèn)證難度大,周期長,從流片至量產(chǎn)出貨,往往需要3-5年時(shí)間。在前兩年的缺芯極端環(huán)境中,這一周期有縮短的空間。某家***原廠曾向芯師爺表示:其MCU芯片在2021年僅一年就通過了車規(guī)認(rèn)證,順利上車。不過值得注意的是,該款MCU并非這家原廠首款通過車規(guī)認(rèn)證的產(chǎn)品,快速上車的背后是該原廠在汽車領(lǐng)域已深耕多年。

需要注意的是,AEC-Q100、ISO26262認(rèn)證也有等級(jí)之分,即使同為車規(guī)芯片,不同應(yīng)用場景中,對車規(guī)芯片的認(rèn)證標(biāo)準(zhǔn)要求也不一樣。

在短則一年長則三五年的漫長認(rèn)證期間,芯片供貨商并不能從汽車廠商中獲得實(shí)際收入。不過,車規(guī)芯片供貨商福氣在后頭——一旦某款芯片成功打入整車前裝市場供應(yīng)鏈,即可享受在汽車正常使用周期內(nèi),至少10年以上的供貨期,長期收益可觀。

車規(guī)MCU通過認(rèn)證之后,怎么用呢?

在汽車領(lǐng)域,汽車電子控制單元(Electronic Control Unit,以下簡稱ECU)是汽車專用微機(jī)控制器,有“行車電腦”、“車載電腦”之稱。而MCU芯片是ECU的核心運(yùn)算器件,承擔(dān)ECU的運(yùn)算功能,汽車上每個(gè) ECU 單元需要搭載一個(gè) MCU 芯片,隨著汽車智能化和電動(dòng)化提升,單車 MCU 芯片用量需求可達(dá)幾十至數(shù)百顆。

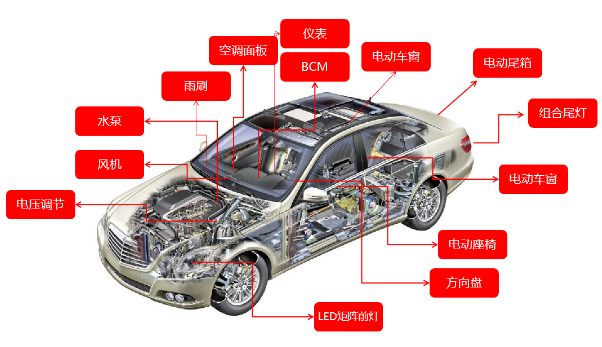

產(chǎn)品性能由低到高分布,應(yīng)用于汽車領(lǐng)域的MCU的規(guī)格種類一般可分為8位、16位、32位三種。MCU的位數(shù)是指每次 CPU 處理的二進(jìn)制數(shù)的位數(shù),位數(shù)越多,數(shù)據(jù)有效數(shù)越多,精確度越高,運(yùn)算誤差越小,在CPU運(yùn)算速度一樣的情況下,位數(shù)越多,處理速度越快,所以是衡量MCU 性能的一個(gè)重要指標(biāo)。小到車窗、空調(diào)和座椅等簡單操控,大到車身控制、發(fā)動(dòng)機(jī)管理,甚至是智能駕駛,MCU都參與其中。根據(jù)應(yīng)用環(huán)境和安全考慮標(biāo)準(zhǔn)差異,汽車電子系統(tǒng)方案選擇的MCU規(guī)格有所不同。

8位MCU成本/功耗低,便于開發(fā),性能可滿足大部分低階控制場景需要,廣泛應(yīng)用于基礎(chǔ)功能如風(fēng)扇、雨刷、天窗,座椅控制等汽車領(lǐng)域。

16位MCU,運(yùn)算能力介于8位和32位MCU之間,主要應(yīng)用為動(dòng)力傳動(dòng)系統(tǒng),如引擎控制、齒輪與離合器控制和電子式渦輪系統(tǒng)等;也適合用于底盤機(jī)構(gòu)上,如懸吊系統(tǒng)、電子式動(dòng)力方向盤、扭力分散控制和電子幫輔、電子剎車等。

32位MCU運(yùn)算能力更強(qiáng),能滿足高速處理的需求,多用于解決復(fù)雜場景問題,如汽車智能座艙、車身控制、輔助駕駛,行車安全系統(tǒng)等領(lǐng)域。

從價(jià)格上來說,一般8位MCU的單價(jià)小于1美元,16位MCU的單價(jià)在1-5美元之間,32位MCU價(jià)格在5-10 美元之間,部分高端產(chǎn)品在 10 美元以上。但在市場極端缺貨情況下,汽車MCU的單價(jià)波動(dòng)幅度極大,TI旗下一款32位MCU——MCF5282CVM66在2022年9月迅猛飆漲,曾一度賣到5000元一顆,此后該芯片單價(jià)一度下滑至2000元,2023年3月又漲至4000余元。汽車市場出貨的晴雨不一,芯片價(jià)格也隨之共振。

近年來,由于汽車智能化和電動(dòng)化快速發(fā)展,汽車電子面臨的應(yīng)用場景越來越復(fù)雜,32位MCU的用量正逐步提高,用量提升進(jìn)一步降低了32位MCU的單價(jià),在性能要求提高和產(chǎn)品單價(jià)降低的同步驅(qū)動(dòng)下,目前32位MCU在汽車領(lǐng)域應(yīng)用占比最高。

“32位MCU在汽車領(lǐng)域占比接近80%,是主流。從產(chǎn)品趨勢上看,未來32位產(chǎn)品占比還將繼續(xù)提升,主要是對16位產(chǎn)品的替代。隨著汽車對精細(xì)化控制需求的增加,32位產(chǎn)品在傳動(dòng)和安全在經(jīng)過一段時(shí)間驗(yàn)證之后,占比還會(huì)上升。”杰發(fā)科技高級(jí)產(chǎn)品經(jīng)理涂超平向芯師爺介紹道。

近兩年中,據(jù)芯師爺觀察,國內(nèi)MCU廠家一般也是選擇32位MCU作為其車規(guī)產(chǎn)品線首發(fā)產(chǎn)品。

除了產(chǎn)品規(guī)格,架構(gòu)選擇也是影響MCU在汽車領(lǐng)域應(yīng)用的一大因素。一是架構(gòu)在一定程度上可節(jié)省程序運(yùn)用占用內(nèi)存空間和降低中斷延遲,可影響MCU產(chǎn)品性能;二則由于邊緣政治的沖突,出于對供應(yīng)鏈安全的考慮,部分汽車廠商也會(huì)有意識(shí)選擇采用供應(yīng)安全系數(shù)更高的架構(gòu)芯片。

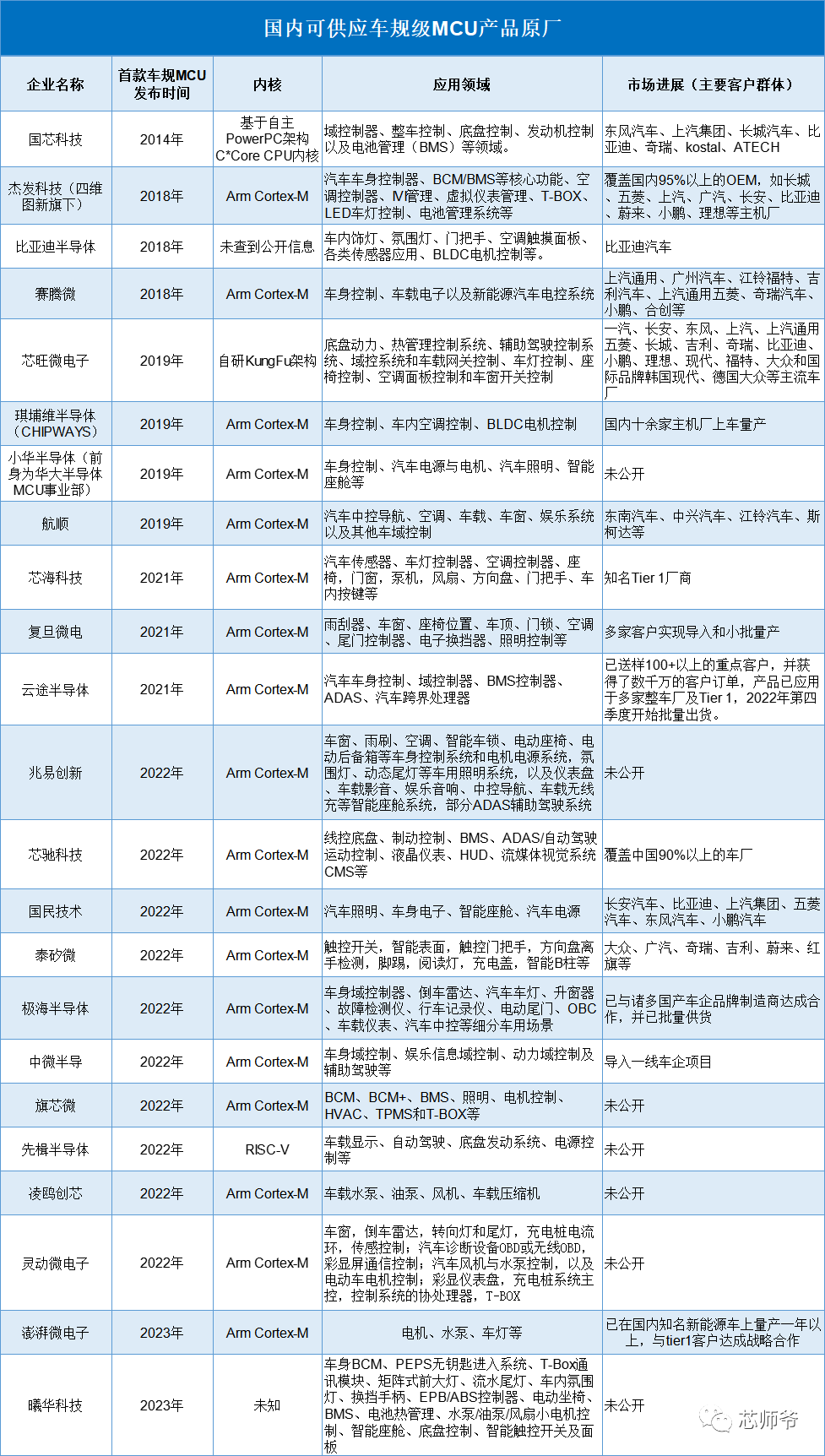

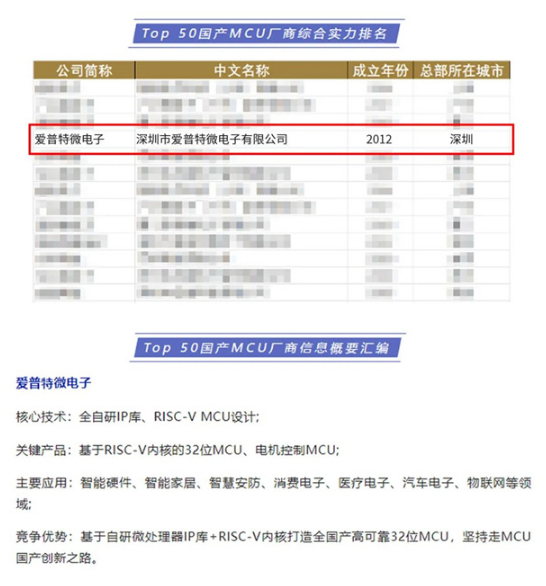

目前在消費(fèi)電子、工控、醫(yī)療等領(lǐng)域中,MCU主要以ARM內(nèi)核架構(gòu)為主,RISC-V架構(gòu)也在逐步興起中;在汽車領(lǐng)域,Arm Cortex-M內(nèi)核沿襲了其在其他領(lǐng)域的優(yōu)勢,國產(chǎn)MCU廠家大多采用這一系列構(gòu)架,只在具體的系列上有所不同;也有少數(shù)MCU廠家另辟蹊徑采用公開指令集自研內(nèi)核,如成立于2012年的芯旺微電子自研的KungFu內(nèi)核、成立于2001年的蘇州國芯科技PowerPC架構(gòu)C*Core,自研架構(gòu)的優(yōu)勢在于產(chǎn)權(quán)自主,但也面臨生態(tài)建設(shè)的挑戰(zhàn),需要企業(yè)投入大量精力建設(shè)。

? 國內(nèi)芯片原廠卷向車規(guī)MCU ? ?

長期以來,由于汽車MCU市場準(zhǔn)入門檻高及汽車市場在全球中以海外品牌為主,全球汽車MCU的供貨主要由海外大廠把控,格局較為穩(wěn)定;國內(nèi)半導(dǎo)體廠商主要在消費(fèi)和中低端工控領(lǐng)域競爭,汽車MCU產(chǎn)品市場占比低。

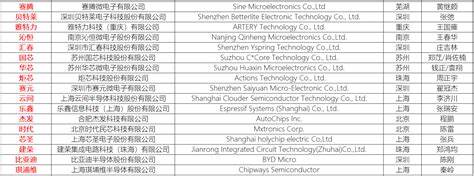

據(jù) Omdia 統(tǒng)計(jì),2021 年全球前 5 大 MCU 生產(chǎn)廠商分別為 NXP(17.3%)、瑞薩電子(16.8%)、意法半導(dǎo)體(15.4%)、英飛凌(13.9%)以及微芯科技(12.6%),CR5約76%。更早些的數(shù)據(jù)顯示,全球MCU市場中前十供應(yīng)商市占達(dá)95%以上,且均為海外企業(yè),換而言之,國產(chǎn)MCU市占不足5%。

市占反映出,整體而言現(xiàn)階段國內(nèi)車規(guī)芯片仍處于起步階段。2021年的汽車缺芯潮曾一度加速了國內(nèi)MCU應(yīng)用進(jìn)展:當(dāng)時(shí)芯片價(jià)格暴漲,各類型汽車芯片價(jià)格普遍上漲了5倍到20倍,盡管如此,依然“一芯難求”,其中MCU芯片最為緊缺,國內(nèi)芯片原廠的車規(guī)MCU在這個(gè)時(shí)期獲得了不少汽車大廠的青睞,贏得了許多車場導(dǎo)入認(rèn)證的機(jī)會(huì),但由于國內(nèi)MCU產(chǎn)品選型不夠豐富,能趕上這趟紅利期的企業(yè)并不多。

國內(nèi)車規(guī)MCU芯片廠商大多也還停留在車身控制領(lǐng)域,少數(shù)幾家有將產(chǎn)品布局邁向了對安全和性能要求更高的動(dòng)力集成領(lǐng)域,具備國產(chǎn)替代的能力。這與國內(nèi)MCU原廠在汽車市場發(fā)力晚有直接的聯(lián)系,據(jù)芯師爺不完全統(tǒng)計(jì),目前國內(nèi)有23家芯片企業(yè)布局了車規(guī)MCU產(chǎn)品線,產(chǎn)品線概況如下:

信息來源:企業(yè)官網(wǎng)/公開報(bào)道資料(點(diǎn)擊圖片可放大)

制圖:芯師爺

23家國內(nèi)芯片原廠中,有4家首款車規(guī)MCU發(fā)布時(shí)間在2018年年底前;4家在2019年年底前;3家在2021年年底前;2022年國內(nèi)迎來MCU產(chǎn)線的爆發(fā),有9家企業(yè)在這一年發(fā)布其首款MCU產(chǎn)品線;2023年,截止發(fā)稿為止,也有3家正式發(fā)布了車規(guī)MCU產(chǎn)品。

此外,還有不少芯片設(shè)計(jì)企業(yè)正加速車規(guī)MCU的研發(fā)工作,如力源信息2023年年初通過互動(dòng)平臺(tái)透露,公司自研MCU芯片預(yù)計(jì)2023年上半年完成AECQ100專業(yè)機(jī)構(gòu)認(rèn)證,上述認(rèn)證完成后再導(dǎo)入客戶進(jìn)行客戶端認(rèn)證;中穎電子也表示其首款32位車規(guī)級(jí)MCU工程品已于多個(gè)客戶端送樣測試。

國內(nèi)原廠們紛紛盯上汽車MCU賽道并非沒有道理。

從市場需求的角度來看,一方面汽車MCU正迎來量價(jià)齊升的快速發(fā)展期。傳統(tǒng)汽車單車會(huì)平均用到70個(gè)MCU左右,而汽車電動(dòng)化加上智能化的實(shí)現(xiàn)則需要用到300多個(gè)MCU,MCU的應(yīng)用領(lǐng)域包括ADAS、車身、底盤及安全、信息娛樂、動(dòng)力系統(tǒng)等,在車身系統(tǒng)中幾乎無處不在。

另一方面,由于地緣政治的發(fā)展,為保障供應(yīng)鏈安全,政策上已經(jīng)在鼓勵(lì)本土芯片供應(yīng)鏈的發(fā)展,而在汽車MCU這一塊,本土可替代的空間巨大。某知名Tier 1廠商的工程師向芯師爺透露:“政策上對本土化是會(huì)有一個(gè)引導(dǎo)的,具體的表現(xiàn)是對整個(gè)行業(yè)的主機(jī)廠要求本土芯片的成本要占到供應(yīng)鏈的一定比例。”

從供應(yīng)的角度來看,誠然,車規(guī)MCU是出了名的技術(shù)門檻高、回報(bào)周期長的品類。但近年來首度發(fā)力車規(guī)MCU賽道的國內(nèi)芯片企業(yè)經(jīng)過在消費(fèi)電子多年來的歷練和技術(shù)積累,已經(jīng)具備做能滿足大部分汽車場景需要的車規(guī)MCU實(shí)力。極海汽車電子芯片事業(yè)部總監(jiān)徐學(xué)迅向芯師爺表示:“目前極海車規(guī)級(jí)芯片技術(shù)布局與產(chǎn)品規(guī)劃充分考慮不同級(jí)別的電子架構(gòu),滿足汽車電子產(chǎn)品需求、應(yīng)對挑戰(zhàn),同時(shí)重視迭代升級(jí)與可擴(kuò)展性。”

另一類從創(chuàng)立之初就在做汽車芯片的企業(yè)也有十余年的汽車市場和技術(shù)積累,在汽車領(lǐng)域已經(jīng)取得小有成就。據(jù)杰發(fā)科技涂超平透露:“已有不少國產(chǎn)MCU廠商開始升級(jí)轉(zhuǎn)型,研發(fā)高性能MCU芯片,國內(nèi)客戶的接受度也在同步提升。”再加上這幾年國內(nèi)“芯投資”風(fēng)氣旺盛,企業(yè)并不缺乏投入研發(fā)和等待回報(bào)周期的資本,自然也就都兵強(qiáng)馬壯地“上路”了。

外部市場環(huán)境中,國內(nèi)新能源汽車品牌,如比亞迪、小鵬、理想、蔚來等蓬勃發(fā)展以及半導(dǎo)體產(chǎn)業(yè)日漸成熟,也具備滋養(yǎng)車規(guī)MCU成長的實(shí)力。“從設(shè)計(jì)能力看,國產(chǎn)車規(guī)級(jí)MCU的技術(shù)參數(shù)在部分領(lǐng)域可以比肩國際大廠,是提高芯片自給率的機(jī)會(huì)。從工藝制造看,MCU工藝節(jié)點(diǎn)集中在40nm及以上的成熟制程,比較先進(jìn)的車用MCU產(chǎn)品可能會(huì)部分采用28nm制程,國內(nèi)代工廠已經(jīng)具備相應(yīng)的制造能力。隨著代工廠在28nm技術(shù)的持續(xù)優(yōu)化,國內(nèi)車規(guī)級(jí)MCU廠商與上游代工廠加強(qiáng)協(xié)作,有望共同推動(dòng)國內(nèi)半導(dǎo)體行業(yè)再上一個(gè)臺(tái)階。”杰發(fā)科技涂超平補(bǔ)充道。

? 寫在最后 ? ?

總的來說,國內(nèi)芯片原廠競相涌入汽車MCU市場,對國內(nèi)整個(gè)汽車生態(tài)圈來說是好事,由于本土供應(yīng)的市場“蛋糕”足夠大,更多玩家的加入為汽車MCU領(lǐng)域帶來了更多的人才,有利于提升技術(shù)能力,豐富國產(chǎn)車規(guī)MCU產(chǎn)品矩陣,實(shí)現(xiàn)產(chǎn)業(yè)良性競爭,協(xié)力從海外大廠手中搶到更多市場的蛋糕。

但在進(jìn)度上,國內(nèi)汽車MCU的研發(fā)和市場發(fā)展還需要進(jìn)一步加速。2023年,汽車MCU供不應(yīng)求的局面已經(jīng)基本得到緩解,國內(nèi)MCU廠商將面臨國際大廠的反撲,市場壓力不小。上述Tier 1廠商對芯師爺坦言:“不少國產(chǎn)MCU產(chǎn)品和我們的產(chǎn)品是同步開發(fā)的,說明芯片還沒有量產(chǎn),沒有歷史數(shù)據(jù),這對于我們的產(chǎn)品開發(fā)來說進(jìn)度有點(diǎn)慢了。”

過去幾年間,中國車規(guī)級(jí)MCU發(fā)展取得了一定成績,產(chǎn)品具備一定的競爭力。未來,在本土供應(yīng)浪潮和中國新能源汽車品牌及市場持續(xù)增長的帶動(dòng)下,芯師爺期待國內(nèi)車規(guī)MCU繼續(xù)加速成長。

審核編輯:劉清

電子發(fā)燒友App

電子發(fā)燒友App

評(píng)論