提及當下炙手可熱的柔性(包括折疊屏)手機,手機終端廠商自然是三星、華為、聯想;背后的柔性屏供應商則是三星顯示SDC、京東方和華星光電等。不過,隨著近日國內另外一家顯示面板企業柔宇科技(ROYOLE)高調發布其第三代“蟬翼”全柔性屏,并重磅宣布與中興達成戰略合作及推出FlexPai 2柔性折疊屏手機的舉措再度引起了業內的關注。

而之所以用再次,是因為早在去年,柔宇科技就以業內第一款量產折疊屏手機之名發布了FlexPai折疊屏手機,在為業內知曉的同時,由于對于業內針對其主營業務柔性OLED(包括柔性折疊OLED)的技術、產能、良品率、投資規模、合作伙伴等最能直接反映其在產業中競爭力敏感問題的避重就輕,引起了廣泛的質疑。

一年之后,柔宇科技再次以柔性屏顛覆者的形象卷土重來,與上次的質疑不同,這次多數媒體的報道和評論則是幾乎清一色的正面,甚至以柔性革命、傳統面板產業顛覆者、洗牌者等溢美之詞來形容。事實真的如此嗎?去年業內一直存在的質疑真的可以消除了嗎?

技術:獨辟蹊徑,還是劍走偏鋒?

眾所周知,對于任何科技產業,擁有核心技術是打造競爭力的關鍵。具體到柔性OLED產業本身也是如此。

目前,柔性OLED產業最核心的技術被稱為低溫多晶硅(LTPS)全稱“Low Temperature Polycrystalline Silicon”,是多晶硅技術的一個分支,它被廣泛應用于傳統的LCD液晶顯示屏和固定曲面AMOLED屏產業中。現在,無論是全球OLED產業領頭羊三星,還是國內的OLED企業,例如京東方們,均采用的是LTPS來發展OLED產業。

與LTPS相比,柔宇科技采用的是自家獨創的超低溫非硅制程集成技術(ULT-NSSP),全稱“Ultra Low Temperature Non-Silicon Semiconductor Process”。

提及ULT-NSSP的優勢,柔宇科技董事長兼CEO劉自鴻認為,LTPS工藝基于硅材料較為復雜,工藝溫度在450度以上,單條產線設備投資成本通常高達數百億,而ULT-NSSP的材料器件設計、制程工藝、路線設計、堆疊技術,甚至包括生產設備都是完全不同的,借此,柔宇能夠在提升全柔性屏彎折可靠性,提高產品良率的基礎上,大幅簡化整機生產流程,降低設備投資成本,打造出國際業界首個成功實現全柔性屏大規模量產出貨的技術。

此處需要特別說明的是,由于ULT-NSSP是柔宇獨創的技術,且其并未對外公布此技術的詳細細節,所以所謂上述ULT-NSSP相對于LTPS優勢的種種優勢也僅限于柔宇科技的自說自話,業內并未有第三方(包括同行企業)對于兩種技術有實質性的說明和對比。

其實,不管技術如何獨創,最終還是要參與到相關產業的競爭中去檢驗。既然柔宇科技宣稱自己的ULT-NSSP可以減低設備投資成本,產品具備更高的良品率及大規模量產(注:這些都是衡量柔性OLED企業競爭力的核心指標),那么我們不妨將目前柔宇科技放置于柔性OLED產業中,與友商(主要是國內友商)進行下簡單的對比。

目前主流的柔性OLED生產線主要為5.5代線和6代線以生產剛性和柔性OLED。由于柔宇科技采用了不同于業內通用的ULT-NSSP技術,所以在“代線”的命名上,其也獨創一個所謂的“類6代線”。

不過,按照顯示面板產業,不同的基板尺寸對應不同“代線”的規則(代線越高,技術越先進),例如5.5代線對應的面板基板尺寸為1300mmx1500mm,6代線對應的面板基板尺寸是1500mmx1850mm看,柔宇科技實際上僅符合5.5代線的標準。那么此種情況下,柔宇科技從投資建線成本、建線時間、良品率、產能等這些競爭指標上處在何種位置?

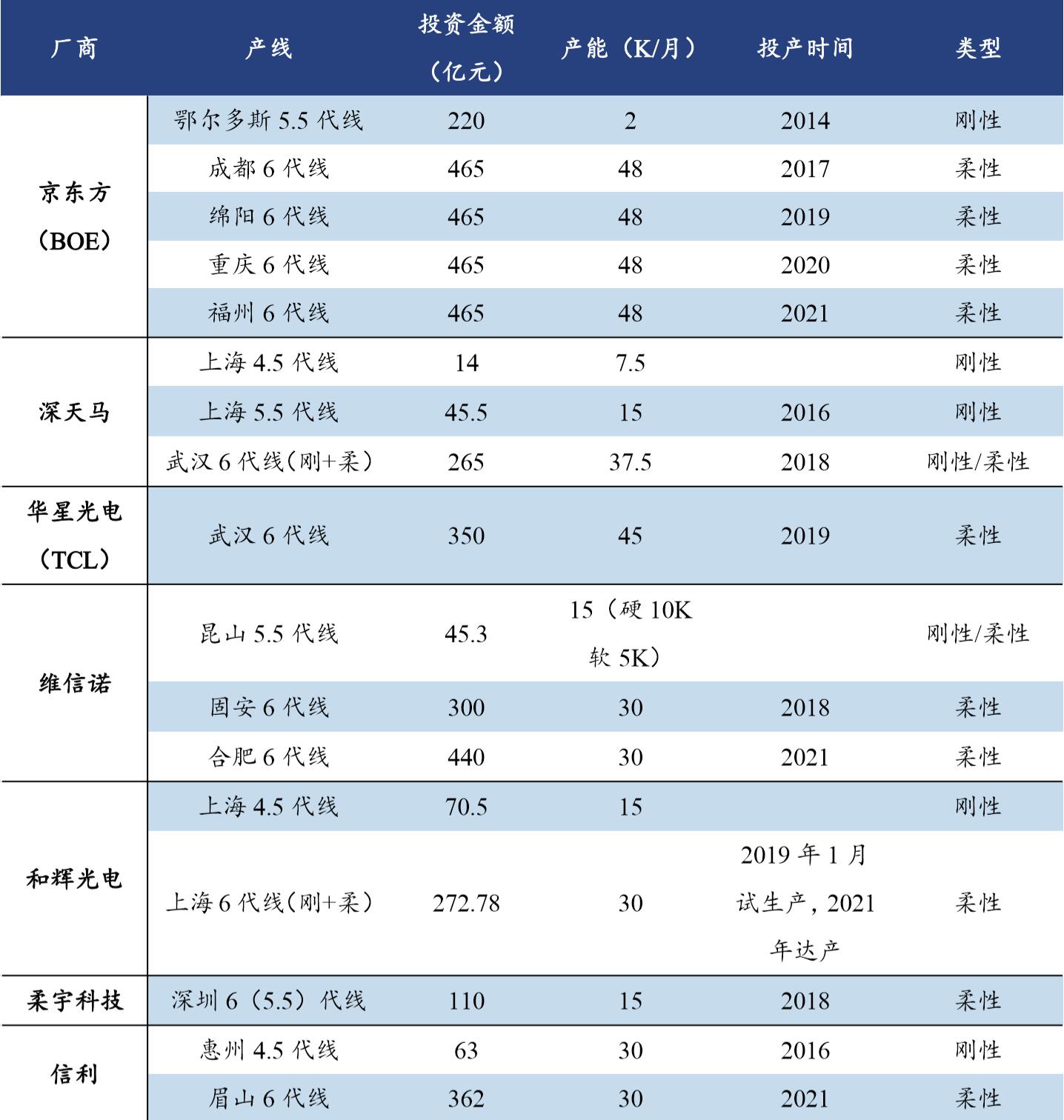

表一:國內現有OLED產線情況 來源:DSCC 公開資料整理

從表一中我們看出,目前主流的統計在內的7家國內具備生產OLED企業中,4家具有5.5代線,分別是京東方、深天馬、維信諾和柔宇科技。

從建線時間看,京東方最早為2014年,其次是深天馬為2016年,維信諾不詳,不過根據其從2018年就建成更新的固安6代線及代線的產業運作周期,其5.5代線的建立時間至少要在2018年之前。相比之下,柔宇科技的類6代(5.5代)線的建立時間為2018年,最晚。

從建線成本投入及產能看,京東方為220億元(月產2K);深天馬為45.5億元(月產15K);維信諾為45.3億元(月產15K),相比之下,柔宇科技為110億元(月產15K)。其中在產能相同的情況下,柔宇科技的建線成本是深天馬和維信諾的2.4倍左右。需要說明的是,這還是在深天馬和維信諾建線時間早于柔宇科技至少2年的情況下(建線時間越早,相應地成本越高)。

那么我們是否由此可以得出結論,柔宇科技對外宣稱的ULT-NSSP技術的建線成本和產能(包括與產能密切相關的良品率及市場需求)非但沒有體現出優勢,反而與友商存在相當的差距。

在此,有人會發現,在5.5代線,柔宇科技在建線成本和產能上與京東方相比具有很大的優勢,而京東方現在是國內柔性OLED廠商中的老大,怎么可以說柔宇科技落后呢?

很好的質疑。但我們需要提醒質疑者注意的是,京東方的5.5代線早在2014年就建成了,比柔宇科技足足早了4年,當時在業內和國內廠商中都是相當超前的,自然建線成本高企,至于產能,鑒于當時使用OLED屏的智能手機及其他設備相當少,所以產能低也屬于正常。更為重要的是,現在京東方的主力是6代線,5.5代線基本上已經走在被淘汰的路上。

為了更加公正,或者避免業內認為我們可能對于柔宇科技的偏見,我們將柔宇科技的類6代線,按照業內的標準破例歸入6代線來再比較下,看看柔宇科技的實力如何?

同樣是上述國內主流OLED顯示面板企業,已經建成6代線的包括京東方(2條)、深天馬(1條)、華星光電(1條)、維信諾(1條)、和輝光電(1條試生產).投入建線成本及產能分別為京東方2條線合計為930億元(月產96K);深天馬為265億元(月產37.5K);華星光電為350億元(月產45K);維信諾為300億元(月產30K);和輝光電為272.78億元(月產30K)。

從絕對產能看,柔宇科技的月產量僅為15K,是具備6代線國內廠商中最低的。而我們前面說過,產能與良品率和市場需求這兩個因素息息相關。所以,無論是哪個因素,還是兩個因素疊加,都證明柔宇科技在上述廠商中競爭力的羸弱。

至于投資建線成本的優勢,我們姑且簡單粗暴地以每百億元投入的產能看,京東方為10.3K;深天馬為14.1K;華星光電為12.9K;維信諾為10K。相比之下,柔宇科技為13.6K。由此不難看出,即便是如此簡單粗暴的計算(畢竟產能和良品率及市場需求才密切相關),柔宇科技在所謂的建線成本上也未能體現出明顯的優勢,甚至不及深天馬。

產品:2C or 2B實際表現均與所說大相徑庭

作為柔性顯示面板企業,落地的最終產品無非是兩種模式,一種是采用自家柔性屏生產直接面向用戶的各式產品,最典型的就是智能手機,名曰2C模式;另外一種則是讓產業內的合作伙伴,例如對于智能手機產業而言就是終端廠商,采用自己的柔性屏,稱之為2B模式。對于柔宇而言也是如此,而且這兩種產品商業模式也得到了柔宇的認可,也是這么做的。但效果卻不甚理想。

以2018年11月柔宇科技發布的號稱全球首款可折疊柔性屏手機FlexPai為例,其第一批預售早在2018年11月11日之前就已在官網啟動,預售模式采取了預付定金和全款支付2種不同方式,并提供了全款用戶的優先發貨權。產品分為3種配置,包括6GB+128G、8GB+256GB和8GB+512GB,分別售價8999元,9998元和12999元。

與在其之后發布的三星Galaxy Fold及華為Mate X折疊屏手機相比,無論是在發售上市的時間,還是價格上,柔宇科技的FlexPai都具有優勢,但最終銷售的結果卻是與三星和華為大相徑庭。

截至到去年年底,三星官方稱,其Galaxy Fold售出了50萬部,華為雖然沒有官方公布的銷量數字,但從其每每發售均告罄,且價格被炒到6、7萬,有業內預估其銷售量應在10—20萬部之間。相較之下,柔宇科技的FlexPai據稱充其量僅買掉了千部,這還是樂觀的估計。

至于2B,同樣以智能手機產業為例,先不說最應彰顯柔宇科技自稱的采用ULT-NSSP生產柔性屏技術和產能優勢機會的三星和華為首款折疊屏手機沒有采用自己的柔性折疊屏,就連其他去年規模性采用柔性屏的其他主流手機廠商也沒有任何一家與柔宇科技合作(據稱柔宇科技曾經尋求與華為的合作,但由于未能滿足華為的要求而被拒)。

相比之下,友商京東方成都6代線 OLED 面板至少應用于10款智能手機,覆蓋華為、OPPO、vivo等中國主流手機品牌,而維信諾也成為小米、中興、LG、傳音等多個品牌客戶的供應商。原因何在?也許表二和表三的統計可以給業內答案。

表二:折疊OLED手機面板良品率 來源:DSCC,國金證券研究所

由于柔宇科技從未對外公布柔性OLED(包括柔性折疊OLED)的良品率及產能,且被實際應用于智能手機產業的很少,借助其發布可折疊柔性屏手機FlexPai的機會,業內就其柔性折疊屏的良品率與友商的折疊屏做了比較,從統計的結果看,無論是現在,還是未來,其柔性折疊屏的良品率要遠遠低于友商。

表三:柔性OLED不同廠商良品率 來源:DSCC,國金證券研究所

至于未來在智能手機應用越來越多的柔性OLED屏(非折疊)的良品率,很不幸,柔宇科技竟然未在統計之列,最可能的原因,是根據過往的市場表現,業內普遍認為柔宇科技未來在智能手機產業柔性OLED屏應用中所占份額極小,沒有必要再去分析和統計其良品率。

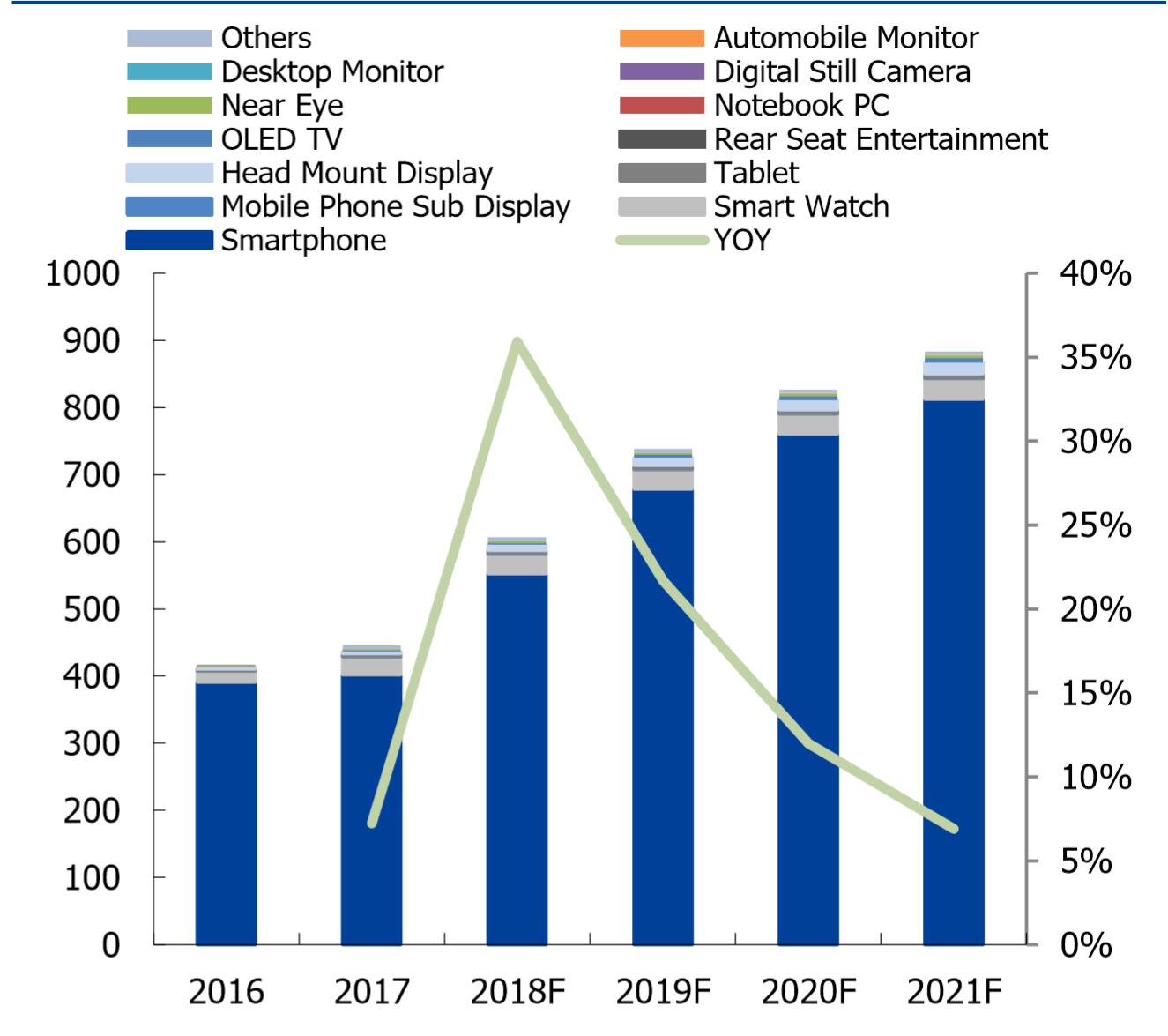

在此,也許有人會稱,既然智能手機產業不行,柔宇科技可以拓展其他產業的業務,畢竟柔性OLED的應用不止在智能手機產業。此建議看似有理,但從表四來自DSCC和國盛證券研究所有關柔性OLED當下和未來的市場規模的統計看,智能手機產業才是柔性OLED應用的大頭,這意味著對于顯示面板廠商,誰未來不能首先在智能手機產業中立足和發展,未來柔性OLED業務增長和盈利的空間將非常有限。

表四:OLED應用市場規模(單位:百萬美元) 來源:DSCC,國盛證券研究所

不過,如果非要看柔宇科技柔性OLED過往在非智能手機產業中的應用,那么無論是在2C的高清智能VR移動影院Royole-X、柔記筆記本、柔性傳感智能開關、柔性傳感智能臺燈、柔性傳感透明電話、柔性傳感智能水杯、柔性智能騎行背包、柔性傳感透明鍵盤等,還是2B的與路易?威登、空客、中國移動、李寧、豐田等全球500余家企業客戶共同合作,效果均甚微,甚至一度引發業內質疑。

例如2B端的業務,業內就一直質疑其上述的許多合作是只“聽雷聲未見雨點”,而柔宇科技對此也總是官話的敷衍,從不披露具體合作的細節及規模,直到一年后的今天依舊如此。

上市:資金緊張 造勢太浮夸

綜上,經過一年的時間,從某些媒體對于柔宇科技發布其第三代“蟬翼”全柔性屏,并重磅宣布與中興達成戰略合作及推出FlexPai 2柔性折疊屏手機的報道和評論看,柔宇科技在延續去年針對其核心業務避重就輕策略的同時,對于自身在產業中影響和地位的宣傳更加高調,諸如“見證中國顯示產業自主創新技術崛起”;“面板行業或將重新洗牌”;“傳統面板行業迎顛覆者”等標題隨處可見。

但就像我們前述的分析,事實與這些定調的距離真的是相距甚遠。那么問題來了,心知肚明的柔宇科技為何還要如此呢?

作為初創企業的柔宇科技,從成立之初到現在,已經完成了從A輪到E輪的融資,總計獲得股權融資大約48.2億元,其中,A+B輪融資約1.2億元,C輪融資約11億,D輪融資約16億,E輪融資約20億。如果再加上2017年中信銀行牽頭的財團對柔宇科技提供的36.4億元貸款,柔宇科技總共獲得融資額為84.6億元,估值達到50億美元。但看似光鮮的背后,由于缺乏實質性業績的支撐,其實已是危機四伏。

首先是2018年投資110億元建立的類6代OLED產線,瞬間吃掉所有融資外,還出現了20多億元的缺口,即便是我們算上其對外宣稱的,在2018年底曾經簽下40億元的合同(其后未見有具體金額合同的發布),也就剩余20億元左右,當然這里還沒有去除自成立以來的研發、經營、營銷等諸多費用,尤其目前柔宇科技的員工總數已經達到2200人之多,僅人員成本的支出就會讓其承受很大的壓力,而這也是OLED重資產的產業性質所定。

另外,在如此投入之后,柔宇科技并未如其對外宣稱的成為OLED產業中的領頭羊,反而是存有不小的差距。與此同時,OLED產業已經進入6代線的競爭,新對手(例如信利)正在進入,領先自己的對手則在計劃擴充新的6代線,如果柔宇科技不能保證持續的投入, “一篙松勁退千尋”被后來者反超的幾率要遠遠大于其成為領頭羊的幾率。

盡管如此,但柔宇科技如此“折疊”產業事實的浮夸宣傳,自始至終總是給人一種非OLED產業顛覆者,而是借OLED謀求上市“趕海人”的形象。

電子發燒友App

電子發燒友App

評論