摘要: ▌無線通信芯片概要:未來五年增速放緩,射頻前端成為主要驅動力在智能手機普及的帶動下,2012-2017五年無線通信芯片實現9.7%的復合增長率,根據iHS的數據,2017年市場規模達到1,322億美金,占全球半導體市場的31%。 ...

▌無線通信芯片概要:未來五年增速放緩,射頻前端成為主要驅動力

在智能手機普及的帶動下,2012-2017五年無線通信芯片實現9.7%的復合增長率,根據iHS的數據,2017年市場規模達到1,322億美金,占全球半導體市場的31%。

展望未來,隨著手機出貨量及硬件規格升級的放緩,預計行業總體增速下降至2.9%左右。但由于5G需要支持新的頻段和通信制式,包括濾波器,功率放大器,開關等射頻前端存在結構性增長機會。

▌5G對無線通訊芯片產業鏈的影響

5G技術將推動手機終端射頻系統的全面升級。

為了獲得手機通信速率的大幅提升,5G將引入Sub-6GHz和6GHz以上頻段通信,同時需要利用MIMO技術由現有的2通道通信向4~8通道通信演進。

濾波器

為添加新頻段通信功能,需要提升濾波器數量。

4G到5G,Skyworks預計濾波器數量平均將由40只提升至50只。

且高頻通信場景中,現有SAW/TC-SAW濾波器將替換為BAW/FBAR。現有濾波器頭部廠商因為市場規模提升直接受益,相關標的如Murata、Avago。

國內有BAW/SAW濾波器制造能力的廠商可能享受國產替代紅利,相關標的包括麥捷科技等。

PA

為實現從2通道向4通道通信,PA數量預計將可能翻倍提升。

長期看,為支持更高頻率信號的輸出,現有GaAs材料也可能向GaN材料功放升級。

現有GaAs功放廠商直接受益于功放數量提升帶來的市場機會,相關標的包括全球GaAsPA代工龍頭穩懋等,國內國產替代邏輯標的包括三安光電等。

Switch&Tuner

射頻開關和調節器同天線通道數相關,4G到5G終端開關數量可由10只升至30只,因此市場規模不斷提升。

4G時代Switch&Tuner基于SOI工藝制造,5G時代SOI工藝將提升至45nm。SOI開關市場競爭激烈,價格便宜(0.10~0.20美元)。

由于目前RFSOI產能供不應求,有利于SOI代工廠,標的包括TowerJazz等。

天線

通過MassiveMIMO技術提升通信速率,終端由2通道向4通道通信發展,導致天線數量由現有2天線向4~8天線提升。

為了減小尺寸、可有若干解決方案,包括PI基材向LCP基材或LDS方向演進。蘋果在新iPhone中選擇LCP軟板方案。天線數量提升和新工藝的加入有利于天線提供商信維通信等。

集成化趨勢明顯。射頻大廠通過模塊化產品提供一攬子解決方案,降低手機大廠采購成本,推動自有全線產品的同時,提升了毛利率水平。趨勢有利于全面布局的龍頭射頻公司,如Skyworks、Murata、Qorvo、Avago、Qualcomm等。

5G將帶動射頻系統的升級。相比4G,5G將在理論上帶給手機空口速率10倍以上的提升以支持更大帶寬的通信;同時5G要求空口時延從10ms下降至1ms量級,以支持車聯網、工業互聯網等場景。

高頻率引入。5G將使用Sub-6GHz和6G以上頻譜。2.5GHz以上濾波器的選型將由SAW/TC-SAW轉為BAW/FBAR。高頻率功放材料可以選擇GaN、SiGe等。天線開關等SOI組件的工藝也將提升至45nm。

多通道通信。頻段變高的同時,現有手機雙天線的模式可能升級為4~8天線,以實現MIMO通信。

多個可選通道可以組合實現更寬頻段(載波聚合技術)通信。在3GPP的R15中定義了600多個新的載波聚合組合。組合過程中對開關的工藝精度要求提升。

大帶寬通信。相比4G的20MHz,5G單通道理論值為100MHz,大帶寬的濾波器、功放、天線的設計難度均有提升。

復雜編解碼。5G通過更復雜的編碼實現頻譜利用率的提升和更強的多址。基帶芯片的處理能力進一步提升。同時多通道、高頻率和大帶寬,也在推動基帶芯片的數據吞吐量提升。

低時延通信。5G對系統端到端的時延要求苛刻,空口時延更限制在1ms量級,這對天線開關等元器件的敏捷性提出了挑戰。

新材料。半導體襯底如SiGe、GaAs具有電子遷移率高,噪聲性能好的特點,在微波和毫米波頻段內這些器件的性能遠遠優于硅器件。

GaAs工藝已成為微波毫米波集成電路的主流工藝。

GaN作為寬帶半導體材料,有高電子遷移率、高的載流子飽和漂移速度和高擊穿場強等,成為未來的射頻主流材料代表。

另外,在制備中,微波毫米波集成電路一般在介質基片材料(如氧化鋁、石英、藍寶石等)上,采用厚膜工藝(如低溫/高溫燒結工藝、印刷工藝等)或者薄膜工藝(如濺射工藝、電鍍工藝等)制備。

根據Skyworks的測算,從4G到5G,終端射頻系統單價幾乎呈現翻倍式增長,推動射頻前端芯片市場規模不斷擴大。

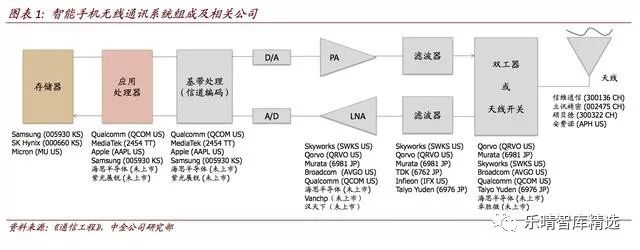

按器件種類來看,射頻前端模組可以分為放大器、濾波器、天線開關/調諧器及天線四部分。

根據YOLE的預計,射頻系統市場未來五年市場規模將迅速增長,其中濾波器市場的規模則占比市場的50%以上,濾波器產品和功放產品市場規模總和達到整體市場容量的80%~90%。射頻開關市場排名第三,2020年之后毫米波元器件市場開啟。

濾波器:SAW、BAW、LTCC迎來發展機會

濾波器的主要作用是在雜亂的空間將目標信號過濾出。隨著手機支持頻率的增加和MIMO技術的引入,濾波器需求指數上升。

Skyworks測算,3G時代終端約覆蓋5個頻段,4G時代上升為20個頻段,5G時代可能超過40個頻段。

疊加WIFI、藍牙和導航系統,中期濾波器的用量在50只水平。以單只濾波器價格0.2美元估算,單個手機中濾波器的成本將達10美元。

根據Yole統計,2017年全球手機濾波器市場規模80億美金,預測隨著5G的成功部署,2023年可達225億美金,復合增速接近20%。

按產品種類來分,濾波器主要包括SAW(聲表面波濾波器)和BAW(聲體波濾波器)。兩者均基于壓電效應通過電-聲-電的轉換達到濾波效果。

SAW濾波器2G、3G、4G已廣泛應用,一般工作在1.9GHz以下頻段,最新的研究將應用上限推廣到了2.5GHz左右。

而BAW濾波器一般工作在1.5GHz~6.0GHz,最高可以工作在10GHz以上,在高頻通信中應用更為適合,另外相比SAW溫漂較低。

濾波器的設計:SAW和BAW濾波器不同頻段的濾波器設計難度不同,部分頻段由于相鄰頻段相對潔凈,設計更加簡單,提供全頻段的設計能力公司寥寥無幾。

濾波器的制造:最關鍵的工序是高品質的壓電層均勻一致淀積。我國企業在工藝層面相比海外企業有明顯差距。因此產品的可靠性較低。Murata、Qorvo、Avago等濾波器廠商目前仍以IDM模式為主,而且一體化的設計制造能力幫助產品提升了穩定性。

濾波器市場:SAW多年來Murata、TDK和TaiyoYuden占據80%以上份額,TDK和高通合資成立了RF360后成為挑戰者。BAW/FBAR市場基本被Avago、Qorvo壟斷。

國內情況:上述濾波器廠家技術不斷創新,競爭力不斷提升。

國內SAW濾波器的廠商有麥捷科技、德清華瑩(信維通信持股19.5%子公司)和好達電子等。

目前麥捷科技同26所合作生產SAW濾波器,產品進入了華為、TCL、聞泰等公司的產品線。

德清華瑩同55所合作,提供SAW生產能力,濾波器月產能8000萬顆。好達電子的SAW濾波器進入了中興、魅族等手機的供應鏈。

另外目前我國的FBAR在中電科13所、清華大學、浙江大學、天津諾斯微電子均有樣品或小規模出貨。

另外,在高頻超寬帶場景(如3.3-4.2GHz;3.3~3.8GHz;4.4~5.0GHz)通信中,終端如果采用CPE,單通道可達500MHz,以低溫共燒陶瓷(LTCC)工藝制作的濾波器的應用將更加普遍。

相比SAW或BAW濾波器,LTCC雖然可處理高頻信號,但選頻能力較差。但LTCC對高功率場景的處理能力優于SAW或BAW濾波器。

功率放大器(PA):GaAs產品進一步發展,GaN&CMOS作為補充

PA用于將信號功率放大輸出至天線以發射信號。手機PA隨著天線的數量增多而增多。

根據YOLE統計,PA市場將由2017年的50億美元增長至2023年的70億美元,復合增速為6%。市場容量在4G時代被濾波器超過,排名第二。

從3G時代起由于擊穿電壓、輸出功率等優勢,GaAs材料代替CMOS材料成為PA市場主流材料。

5G時代,預計GaAs依然是手機功放的主流方案。

全球GaAs市場被Skyworks、Qorvo和Avago等壟斷,三家合計份額接近70%。目前GaAs射頻已經形成了完整的產業鏈。

GaAs晶圓:日本、美國和德國壟斷,住友電工(SumitomoElectric)、弗萊貝格化合物材料(FreibergerCompoundMaterials)、晶體技術(AXT)三家公司占據約95%市場份額。國內廠商呈現追趕趨勢,包括光導稀材、三安集成線路等。

GaAs外延片:生產主要采取外包模式,四大外包領導廠商:IQE、全新光電(VPEC)、住友化學(包括住友化學先進技術和SCIOCS)、英特磊(IntelliEPI)。其中IQE為全球最大的外延片生產商,市場份額超過50%。我國三安集成電路也有生產能力。

GaAs功放設計:生產以“IDM”大廠和“設計+代工”大廠模式并存,其中Skyworks、Qorvo和Avago均為IDM模式,高通曾于2014年采用CMOS制程的PA,后2017年與TDK成立合資公司“RF360”,生產GaAsPA產品。另一大廠Avago2017年末以1.85億美元入股穩懋成為第三大股東,未來在擴產中可能會選擇Fabless路線。

代工:穩懋作為全球第一GaAs代工龍頭,主要客戶為高通、Avago、Murata、Skyworks、RDA、Anadgics等。

隨著更多廠商的加入,PA市場的競爭進一步加劇。因此頭部廠商將PA同基帶、開關等芯片綁定銷售,以提升競爭力。

中國廠商在設計、代工等領域也有一定競爭力。

國內公司漸漸掌握了GaAsPA技術,出現了近20家設計公司,如漢天下、唯捷創芯等,其中紫光展銳的4GPA已于2016年12月通過高通公司的平臺認證,漢天下PA也已進入三星產業鏈。

后續國內的PA設計廠商有可能帶動本土代工業的發展。國內代工相對領先的廠商包括三安光電、海特高新等。

為了實現進一步集成,仍有部分公司基于CMOS研發高頻功放。

射頻CMOS由于集成度提升,成本更底,但是性能與GaAs或GaN相比有差距。目前主要用于藍牙、Zigbee等應用。

高通曾收購子公司BlackSand劍指CMOSPA但最終成果寥寥無幾,可見短期硅基材料的PA仍需要大量的研發投入。

開關、LNA&天線調節器:SOI技術向300mm升級,MEMS技術成為補充射頻開關是指可對射頻信號通路進行導通和截止的射頻控制元件。

其性能指標主要是隔離度、工作帶寬、插入損耗、開關時間、功率容量、使用壽命等。

類似于濾波器的需求提升,5G因為頻段的增加將帶來通道數的提升,進而推動開關市場的容量增長。

根據YOLE預測,終端射頻開關市場規模將由2017年的10億美元增至2023年的30億美元,復合增速約為20%。

天線調節器Tuner市場也將迎來增長,從2017年的4.63億美元向10.00億美元發展,復合增速約為14%;LNA從2017年的2.46億美元增長至2023年的6.02億美元,復合增速約為16%。

SOI技術指在絕緣襯底上生長半導體層的技術,通過絕緣襯底實現有源層和襯底層的電氣連接隔斷。

SOI器件擁有尺寸小、寄生電容小、速度快、功耗低、集成度高、抗輻射能力強等優點,特別適合開關和轉換器低插損、高線性、高速的要求。

目前95%以上射頻開關基于RF-SOI(絕緣體上硅)工藝制造。LNA和Tuner目前也有向SOI技術轉向的趨勢。

5G時代LNA需要盡可能靠近天線放置,從現有130nm工藝向45nm工藝節點能力發展可以幫助實現開關、LNA、Tuner的集成。需要300mm晶圓的支撐。

SOI的產業鏈包括襯底供應商、晶圓廠、設計廠商三個環節。

襯底。全球襯底生產商僅為Soitec、Shin-Etsu、GlobalWafers和中國廠商上海新傲Simgui,其中Soitec擁有70%的市場份額。

根據Soitec預測,由于頻譜的迅速增加,預計2018年將出貨150萬至160萬只RFSOI晶圓,同比增長15%~20%,2020年晶圓出貨量將超過200萬片。

加工。2018年全球95%的RFSOI芯片均基于200mm晶圓制造,隨著SOI器件的廣泛應用,目前200mmRFSOI產能存在瓶頸。而GlobalFoundries、TowerJazz、臺積電等也在擴產300mmRFSOI產能。

中國廠商在SOI襯底、設計和加工領域都有涉及。我國襯底廠商新傲科技(Simgui)作為SOI材料的主要供應商,通過自主研發和同Forrotec、Gritek等海外公司的合作,已具備提供5GSOI材料的能力,計劃到2019年下半年完成年產40萬片的產能擴展。

加工方面,中芯國際正在推進0.13umRF-SOI平臺的升級,部分廠商如GlobalFoundry在中國也有設廠。

國內的RF-SOI發展受制于硅片進口制約,200mm~300mm的硅片供應能力較差。

另外,天線調諧器和射頻開關目前也可以選擇RFMEMS技術路徑,天線調節器中已經有應用。

Cavendish、MenloMicro和AAC子公司WiSpry正在面向移動通信開發RFMEMS器件。據Cavendish介紹,RFMEMS開關插損可以做到RFSOI的1/5。

2018年三星GalaxyA8已經采用了Cavendish的技術,期望降低射頻系統的耗電等。然而RFMEMS的應用需要價格、封裝和可靠性的進一步優化。

天線:MIMO應用確定,LDS和LCP天線成為趨勢天線系統是射頻系統中關鍵的組成部分,目前有被集成至射頻模組中的案例,但未被集成至芯片級,是射頻半導體領域的補充。

5G將推動天線數量從現有的2天線擴展至4~8天線以最終支持4×4MIMO。但由于尺寸原因,相當長的時間內不會再進一步提升。

另外,由于全面屏等新趨勢出現,手機內部空間受到進一步限制,天線的制作工藝也在發生變化。目前主流的手機天線制作工藝包括LDS、FPC等。

目前FPC軟板的供應商包括:Murata、嘉聯益、臻鼎、臺郡科技等。

LCP天線生產商包括:Murata、嘉聯益、安費諾、立訊精密、信維通信、Career等。

基站用射頻器件:處理器自研為主,功放選擇GaN基站處理器以自研為主

5G基站市場整體規模相對終端較小。根據DGTimes預計,2020年5G基站整體市場規模為11.43億美元,到2026年增長至342.86億美元,2012~2026年的復合增速在50%以上。到2026年市場規模約為手機的1/16。

然而5G基站相比手機功能僅為連接。因此5G基站射頻市場基本等同于整體市場規模,同手機射頻市場規模處在同一量級。

基站射頻系統結構類似手機,但由于強調覆蓋性,不強調尺寸、耗電量等指標,相比手機射頻系統存在不同。

由于以上不同,基站市場的半導體選型存在差異。

基站基帶半導體芯片一般選擇自主研發或合作開發,Intel、中興、華為、Nokia、Ericsson、三星等公司均設有自己的研發團隊。

早期開發以DSP和FPGA作為主要控制芯片,一旦技術成熟,即設計為成熟半導體芯片,部分選擇FPGA以增加靈活性。

2017年全球電信設備市場規模372億美元,由于基帶ASIC均為自制,沒有明確比例顯示市場規模。

ASIC處理芯片目前一般采用10/7nm技術研發。一般為Fabless模式,選擇臺積電等Foundry代工生產。FPGA全球市場規模約為40億美元,其中Xilinx占比超過50%。

功放發展趨勢:關注GaN市場龍頭企業成長

GaN已經取代LDMOS成為下一代功放的重要材料。

預計毫米波頻率功放將采用GaN材料制作,一大好處是提升功放的空間利用率。

GaN功放已經在雷達等軍用市場有了一系列應用,2017年市場規模約為3.84億美元,YOLE預測2022年市場規模因為通信業的加入將達到11億美元。

通信市場需求將首先來自于基站射頻市場,用于替代3.5GHz以上高頻通信中LDMOS器件的問題。但GaN工作在高電壓(10V以上),在手機終端(3~5V)如何支持其正常工作還有待研究。

氮化鎵器件的制造有兩種襯底方式,一種是GaN-on-SiC工藝,由Qorvo和其他大多數廠商采用,占比95%以上;另一種是GaN-on-Si,由Macom(子公司Nitronex)采用。在LED產業鏈中,GaN也有選擇藍寶石襯底路線。

科銳(Cree)旗下的Wolfspeed是純GaN生產商,不生產其他材料器件;還同時是SiC襯底供應商龍頭,市場占比超三分之一,同德國SiCrystal、美國II-VI、美國DowCorning合計占比該市場超90%份額。

國內廠商在電力電子行業積累更為深入,在射頻領域蘇州能訊布局相對領先,有望進入基站GaN產業鏈。

射頻集成化帶動產業鏈向頭部廠商集中

隨著4G時代的到來,全網通需求逐步推廣,射頻器件的難度和價值不斷提升,但手機空間有限,射頻前端出現了整合趨勢。

另外頭部廠商也通過集成在向射頻各個產品線延伸。

4G時代手機射頻呈現三種主要模塊化集成方式AMiD體系結構、MMMBPA+ASM體系結構和MMPA+TXFEM體系結構。

由于模塊化的集成方式的商業考慮和LTE全網通的技術趨勢,射頻行業的生態出現了較大變化,歷史上以PA為核心的射頻行業的價值量漸漸向Filter+PA的雙重點方向演進,有源和無源器件供應商開始通過并購等模式互相滲透。

目前全球形成了Skyworks、Qorvo、Avago、MuRata、TaiyoYuden、TDK等射頻龍頭。幾家都具有了全面的射頻能力,既可以提供單一產品,也可以提供打包模組。

另外,各家還在積極布局電源、RFID、WIFI、GNSS、天線等業務,力爭做到射頻解決方案的全面支持。

另外,以高通為代表的基帶廠商進入前端市場,成為射頻市場的新常態。

基帶芯片作為手機核心芯片之一,相對粘性大于射頻廠商。2018年7月高通繼發布5G基帶X50后,又發布了模組QTM052和QTM56XX系列,將MIMO天線都集成在了模組中,減小了射頻電路的尺寸,擁有很大吸引力。百度搜索“樂晴智庫”獲得更多行業報告。

在幾家的布局沒有完成前,模組整合中還存在合作情況。如Skyworks為華為供應的SkyOnePAMiD中集成了TaiyoYuden的雙工器、SAW和FBAR器件。在射頻廠商完成全面的布局之前,通過補齊短板提供更完整的模塊產品成為射頻供應商的選擇之一。

電子發燒友App

電子發燒友App

評論